Teil 1

von Klaus-Uwe Becker, 26.04.2025

Die Zeit für die Lektüre

dieser Artikelserie ist ein nachhaltiges

Investment in die eigene Zukunft!

Das Anfängerproblem

Geld ist etwas, wofür Menschen im großen Normalfall schwer gearbeitet haben und für das sie Konsumverzicht geübt haben. Dieses Geld investieren viele Börsenanfänger reichlich planlos und unstrukturiert, meist mit einem hohen Ziel, oft jedoch ohne Strategie. Man folgt dem „guten“ Tipp eines Bekannten, eines vermeintlichen Experten oder investiert einfach in das, worüber man gerade gelesen hat.

Dabei überlässt man das eigene Geld Fremden, Bankberatern oder Fondsmanagern, die sich als Experten ausgeben und große Versprechungen machen. Erfolgslosigkeit und die daraus resultierenden Verluste bleiben für diese aber ohne Konsequenzen, für den Anleger jedoch nicht. Insbesondere relativ junge Menschen, gehen mit dem Erstinvestment meist ins große Risiko. Sichere Aktien sind ja langweilig. No Risk – No Fun, ist das leichtsinnig propagierte Motto, dem man auf dem Weg zum mutmaßlich schnellen Reichtum gedankenlos folgt. Geduld und Ausdauer gehören dabei eher nicht zu den herausragenden Tugenden, mit denen Erstinvestoren ausgestattet sind.

So verschließt sich für diese Menschen, im sehr wahrscheinlichen Falle eines anfänglichen Misserfolgs, ein wesentlicher Weg zum sozialen Aufstieg. Den wohl zweitbedeutendsten Weg zu nachhaltigem Wohlstand nimmt man sich durch unkluges, unachtsames Agieren selbstverschuldet. An legalen Wegen verbleibt, auf die berufliche, sportliche, künstlerische Karriere oder den Sechser im Lotto zu setzen. Aus Mangel an Talent muss sich die große Masse auf die berufliche Schiene oder den Lottoschein verlassen.

Die Strategie

Das Besondere an unserer Strategie, der wir die etwas sperrige Bezeichnung – Kompetenzorientierte, Modulare Investmentstrategie (KMI) – gegeben haben, besteht darin, dass sie unterschiedliche Investitionsansätze zur Erzeugung von nachhaltigem Wohlstand zu einem ganzheitlichen Konzept verbindet. Als nach Schwierigkeitsgrad und individuellen Kompetenzen abgestuftes Modell, verbindet es die Vorteile verschiedener Investitionsansätze zu einem ganzheitlichen Konzept. Dafür kombinieren wir Passives Einkommen mit Wachstumswerten, die sich auf unterschiedlichen Stufen der Unternehmensentwicklung befinden. Es ist auch ein Konzept, das als Prozess über die Jahre modular eingesetzt werden kann. Aufgrund fehlender Erfahrung, sollte es von Anfängern zu Beginn nicht in Gänze bedient werden. Mit zunehmender Zeit und dem damit verbundenen Erfahrungs- und Kompetenzzuwachs qualifiziert sich der Investor quasi selbst für die komplette KMI-Strategie. Interessant ist, dass jede der einzelnen vier Strategie-Stufen auf einem unterschiedlich hohen Kompetenzniveau bespielt werden kann.

Wendet man die KMI-Strategie in ihrer ganzen Bandbreite an, dürfte das langfristige Verlustrisiko gering, die Erfolgswahrscheinlichkeit hoch sein. Wenn wir bei Retail Investor von Langfristigkeit sprechen, bedeutet dies, wie immer, einen Anlagehorizont von wenigstens 30 bis 40 Jahren. Im Idealfall meint es sogar eine generationsübergreifende Perspektive.

Die einzelnen Stufen

Zuerst werden wir die unterschiedlichen Stufen der KMI-Investmentstrategie grob umreißen. Im späteren Verlauf des Textes bzw. dieser Artikelserie werden wir uns aber auch mit den notwendigen Details auseinandersetzen.

In der Stufe 1, der Anfängerphase, wird ausschließlich in Aktien investiert, die regelmäßig Quartalsdividenden ausschütten und diese auch im Jahresrhythmus erhöhen. Unser Fokus liegt dabei auf der Erhöhung des Einkommens (Passive Income), das dann wieder reinvestiert werden soll. Die Auswahl der Aktien, in die investiert wird, erfolgt nach bestimmten Kriterien aus einem überschaubaren, fest definierten Reservoir von Papieren. Dies dürfte Anfänger nicht überfordern.

Die Stufe 2 befasst sich mit Investments in Aktien sogenannter Marktführer (Corporate Leaders). Unter Marktführern versteht man Unternehmen, die in einer Branche eine Spitzenstellung besitzen. Für viele andere Anbieter sind sie eine Orientierungsgröße. Es gibt unterschiedliche Kategorien von Marktführerschaft z.B. Image-, Design- oder Innovationsführerschaft. In dieser Stufe setzen wir ausschließlich auf leicht identifizierbare, bestätigte Markführer. Als bestätigt würden wir sie ansehen, wenn sie im Bewusstsein der großen Allgemeinheit fest verankert sind. Aktuell würde dies zum Beispiel für Werte wie Apple, Netflix, Microsoft, Nvidia, Amazon, Alphabet etc. gelten. Aber auch Aktiengesellschaften, wie z.B. Caterpillar, Eli Lilly, Deere, JP Morgan Chase gehören in diese Kategorie; auch wenn es sich dabei um erheblich ältere Unternehmen handelt. Der Fokus liegt hier darauf, ein größeres Kurswachstum zu erzielen, ein Kurswachstum, das optimalerweise knapp zweistellig ausfällt.

Corporate Leaders schütten teilweise auch Dividenden aus. Allerdings liegt diese im großen Normalfall erheblich unterhalb des Dividendenniveaus unserer Stufe 1 Dividendenaktien.

Mit der Stufe 3 verlassen wir die Anfänger und Fortgeschrittenen Ebene. Bei dem Versuch, Anwärter auf Marktführerschaft zu identifizieren, konzentrieren wir uns sowohl auf bereits bestätige, als auch auf unbestätigte Kandidaten. Dieses, alles andere als leichte Unterfangen, setzt auf Werte, die sich in der stürmischen Unternehmens-Wachstumsphase befinden, die von erfolgreichen Aktiengesellschaften durchlaufen wird. Unsere Erwartungshaltung liegt dabei bei Kurswachstumsraten von um die 20 Prozent pro Jahr. Dividendenzahlungen sind in diesem Börsensegment jedoch kaum zu erwarten. Denn jeden Gewinn, wenn er überhaupt schon erwirtschaftet wird, investieren diese Unternehmen normalerweise in weiteres Wachstum. Bestätigte Anwärter auf Marktführerschaft, wie z.B. eine Shopify oder The Trade Desk Aktie, können vergleichsweise einfach anhand bestimmter Merkmale identifiziert werden.

Die Identifizierung bisher unbestätigter Kandidaten ist jedoch mit einem erheblich größeren Aufwand verbunden. Sie erfordert natürlich auch ein höheres Maß an Fachwissen und mehr Arbeitseinsatz. Auch wenn das erwartete, hohe Kurswachstum verlockend ist, sollte dieses Strategiemodul nur von erfahrenen Investoren bespielt werden.

Das zuletzt Gesagte gilt in ganz besonderem Maße auch für die finale Stufe 4. Explosives Kurswachstum ist das verlockende Ziel, dass man hier vor Augen hat. Die goldene Gans bzw. der schnelle Weg zum Reichtum ist der wohl attraktivste Anreiz für Investoren. Kursverdopplungen und noch viel mehr sind möglich; aber Vorsicht, das Ausfallrisiko ist erheblich.

So verlockend es klingt, so schwierig ist es, bei den Micro- und Small-Cap Aktien, die hier im Mittelpunkt des Interesses stehen, eine Trefferquote oberhalb des Faktors Zufall zu erzielen. Aus diesem Grund sollten sich nur sehr erfahrene und akribisch recherchierende Investoren in dieses Segment wagen. Die dabei riskierte Summe sollte 10 bis 15% des Gesamtdepotwertes nicht überschreiten.

Wie durch die Skizzierung der einzelnen Module deutlich geworden ist, kann die KMI-Strategie auf unterschiedlichen Niveaustufen angewendet werden. Diejenigen, die sich nicht allzu tief in die Materie einarbeiten wollen, können das Investieren in frühe, potenzielle Wachstumskandidaten komplett ausblenden und ausschließlich auf bereits bestätigte Marktführer (Stufe 2) sowie Dividendenpapiere (Stufe 1) setzen. Ab einer bestimmten Erfahrungsstufe kann man dann auch bereits bestätigte Anwärter auf Marktführerschaft identifizieren.

Aber auch jede einzelne Strategie Stufe für sich genommen, kann zum Erfolg führen. Aufgrund der geringen Streuung können dann jedoch Zweifel aufkommen, ob grobe Fehlentscheidungen bei der Auswahl einzelner Aktien, den Gesamterfolg nicht stark infrage stellen können.

Die Faktoren Zeit, Erfolg und Risiko

Der aber vielleicht wesentliche Faktor, der über der gesamten Strategie schwebt, ist der lange Atem, also der sehr lange, wenn nicht sogar ultralange Anlagehorizont, den wir propagieren. Ein Horizont, der sich wenigstens über einen Zeitraum von 30 Jahren erstreckt, wenn nicht sogar generationsübergreifend ausgerichtet sein sollte. Dies ist erforderlich, damit der Zinseszinseffekt für den Anleger seine maximale Power entfalten kann.

Gerade für den Kleinanleger, der keine Millionenbeträge investieren kann, ist der Zinseszinseffekt der wichtigste Partner. Denn nur dieser verhilft ihm, zu einem Millionenvermögen. Eine Geldanlagestrategie, die dies nicht berücksichtigt, mutiert oft zum Glücksspiel. Erfolg in kurzen Zeiträumen bedeutet ganz automatisch ein erheblich größeres Maß an Risiko.

Aber auch ein weiterer Aspekt ist gerade für Anfänger von Bedeutung. Nicht selten werden die ersten Investments in Zeiten stark steigender Börsenkurse getätigt. Positive Nachrichten von den Börsen ermutigen den Anfänger, es den erfolgreichen Investoren gleichzutun. Mit der nächsten Börsen-Korrekturphase kippen dann alle Erstinvestments automatisch in die roten Zahlen. Die anfängliche Begeisterung und Motivation ist plötzlich verschwunden. Es fällt schwer zu warten, bis die Kurse sich wieder erholt haben. Manchmal dauert das sogar Jahre.

Erfahrene Investoren, die ihre Positionen über große Zeiträume halten, erleiden bei Börsenkorrekturen oder -crashes natürlich ebenfalls Kursverluste. Allerdings verweilen deren Werte dann oft immer noch in der Gewinnzone. „Lediglich“ der Gewinn hat sich geschmälert, in die Verlustzone ist das Depot insgesamt nicht gerutscht.

Ein konkretes Beispiel

Retail Investor hat über die Jahre von 2017 bis 2021 eine größere Position in AbbVie Aktien nach dem Cost-Average-Effekt zusammengekauft. Unser durchschnittlicher Einstandskurs liegt bei 91,35 USD. Selbst der durch Trumps Politik verursachte aktuelle Kursverlust hat uns nicht aus der Gewinnzone geworfen. Vom Höchstkurs von 218,66 USD ist der AbbVie Kurs aktuell auf 180,37 USD zurückgefallen (Schlusskurs 24.04.25). Diese Delle, die maximal bis zum nächsten Regierungswechsel andauern dürfte, sitzen wir, nicht im Geringsten beunruhigt, bequem aus. Die Dividendenrendite, berechnet auf unseren Einstandskurs, liegt übrigens aktuell bei 7,18% (6,56 USD Jahresdividende, bei 91,35 USD Einstandskurs).

Der absolute Kursgewinn hat sich von +139,37% auf nunmehr „nur noch“ +89,37% reduziert. Das durchschnittliche, jährliche Kurswachstum ist von +10,18% auf +7,85% zurückgefallen (Dividendenerträge nicht berücksichtigt). Die erste, 2017 gekaufte AbbVie Aktie hat in den 9 Jahren übrigens einen Dividendenertrag (vor Steuern) von insgesamt 41,39 USD erwirtschaftet. Es ist absehbar, dass spätestens in weiteren 6 Jahren dieses Papier seinen kompletten Einstandspreis an Bruttodividenden ausgeschüttet haben wird. Das ist ein oft wenig beachteter Aspekt des Ergebnisses von 9 Jahren Konsumverzicht und „Investitionsarbeit“, gerechnet vom ersten Kauf an.

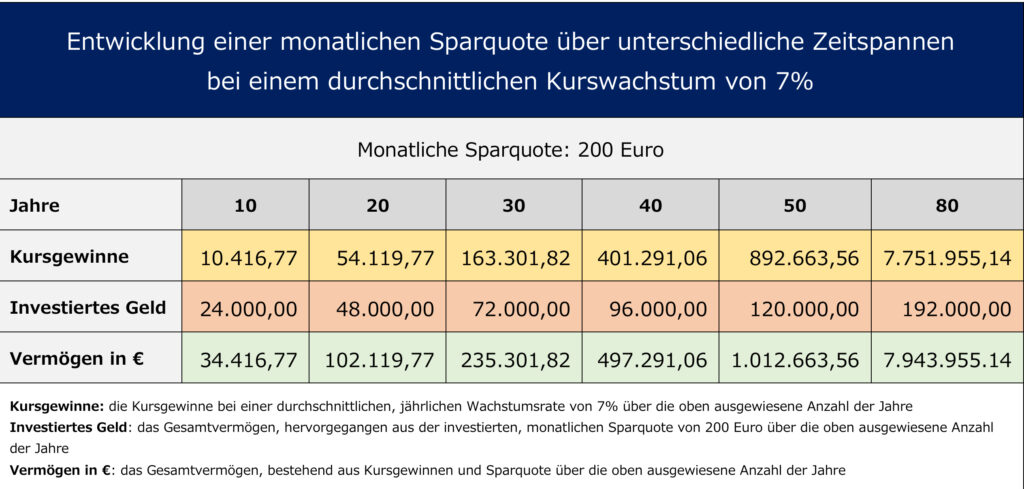

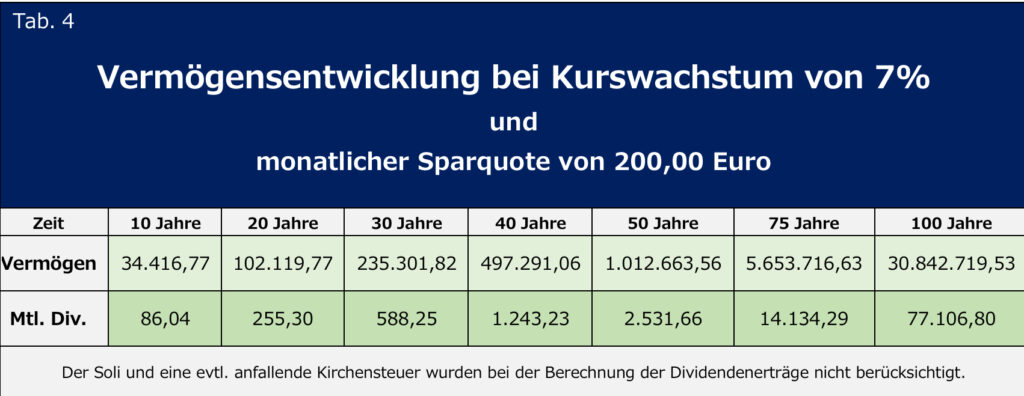

Dieses Beispiel belegt eindrucksvoll, wie bedeutend der Faktor Zeit für den Investor ist und wie wirkungsvoll er arbeitet. Die nachfolgende Tabelle belegt dies noch einmal aus einer anderen Perspektive. Bei einer fixen, monatlichen Investitionssumme von 200 Euro weist sie sowohl die angefallenen Kursgewinne als auch das jeweils investierte Geld bei unterschiedlich langen Investitionszeiten aus.

Besonders schön zu sehen ist der generationsübergreifende Effekt des Zinseszinses, den wir bei Anlagezeiträumen von 50 und 80 Jahren unterstellen. Einen sagenhaften Wertzuwachs von 7,9 Millionen Euro erbringen die zusätzlichen 30 Jahre, wenn sie auf den Anlagehorizont von 50 Jahren draufgesattelt werden. Berücksichtigt man dazu noch, dass die ersten 50 Jahre „lediglich“ ein Vermögen von gut 1 Million erwirtschaftet haben, muss man eigentlich sehr nachdenklich werden.

Es wird aber auch deutlich, dass so ziemlich jeder, der monatlich 200 Euro investieren kann und sehr früh schlau genug ist, Millionär werden kann. Das von uns angesetzte, durchschnittliche Kurswachstum von 7% erfordert jedenfalls keine besondere Investorenleistung. Über die letzten 50 Jahre ist der Dow Jones Industrial Average um 7,5%, der S&P 500 über 10,5% und der DAX um 8,2% im statistischen, jährlichen Durchschnitt gewachsen.

Für die von uns vorgestellte KMI-Strategie gilt zudem, dass es für jeden Ansatz verschieden Niveaustufen gibt, auf denen man das Feld bespielen kann. Bei den Dividendenpapieren bestünde die einfachste Stufe darin, sich auf sogenannte Dividend Champions, Kings und Contenders zu konzentrieren. Das Kompetenzmerkmal des Investors würde sich auf die Auswahl aus der bestehenden Liste von Aktiengesellschaften beschränken. Nach relativ einfachen Merkmalen würden die Unternehmen, die für das eigene Depot in Frage kommen, ausgewählt. Dabei sollte die Streuung der Werte relativ groß sein.

Die Königsklasse dieses elementaren Moduls der Stufe 1 bestünde jedoch in einem wesentlich komplexeren Ansatz. Man würde sich dabei auch darauf konzentrieren, auf sogenannte Turnaround Kandidaten zu setzen. Auf Kandidaten, die in mehr oder weniger große unternehmerischen Schwierigkeiten geraten sind, deren Kurs stark nachgegeben hat und deren Dividende vor allem aufgrund des Kursrückgangs attraktiv hoch ist. Der niedrige Kurs würde dazu genutzt, eine möglichst große Stückzahl von Aktien zu erwerben, um später möglichst hohe Dividendeneinnahmen sowie einen ansprechenden Kursgewinn zu erzielen.

Konkretes Beispiel für einen derartigen Investitionsansatz ist unser Musterdepotwert Pfizer. Aufgrund des massiven Umsatzrückgangs aus dem Covid Geschäft sowie auslaufenden Patentschutzes für mehrere umsatzstarke Wirkstoffe, notiert dieses Papier seit geraumer Zeit um den eigenen Tiefstkurs herum. Wir können von Glück sprechen, dass die Gewinne noch so stabil sind, dass eine sehr attraktive Dividende gesichert ist.

Retail Investor ist seit einiger Zeit dabei, ein große Pfizer Position aufzubauen. Dass der Kurs schon ziemlich lange auf diesem niedrigen Niveau verweilt, kommt uns als geduldiger Langzeitinvestor dabei entgegen.

Im zweiten Teil der Artikelserie gehen wir näher auf die Stufe 1 der KMI-Strategie ein. Wir befassen uns dann mit den wesentlichen Faktoren, die bei der Anwendung beachtet werden sollten, um größtmöglichen Erfolg zu erzielen.

Disclaimer:

Jeder Artikel gibt die persönliche Meinung des jeweiligen Verfassers wieder. Diese ist das Ergebnis eigener Recherchen, die nach bestem Wissen und Gewissen und mit großer Sorgfalt durchgeführt worden sind. Es handelt sich dabei nicht um eine Wertpapierberatung bzw. Aufforderung zum Kauf von Wertpapieren. Vorsorglich wird ausdrücklich darauf hingewiesen, dass der Erwerb von Wertpapieren mit gewissen Risiken verbunden ist, mit Risiken, die im schlimmsten Fall zum Totalverlust des eingesetzten Kapitals führen können.

Es wird ferner darauf verwiesen, dass Wertpapierkäufe auf sorgfältige eigene Analysen und Recherchen gegründet sein sollten. Weder Retail Investor noch der/die Verfasser eines Artikels haften für etwaig entstandene Verluste.

Retail Investor – Klaus-Uwe Becke

Hinweis

Retail Investor besitzt Aktien von AbbVie, Pfizer, Apple, Microsoft, Nvidia, Amazon, Alphabet und JP Morgan Chase.

Klaus-Uwe Becker

Teil 2

von Klaus-Uwe Becker, 20.05.2025

KMI-Strategie – Stufe 1

Im ersten Teil der Artikelserie haben wir die von uns konzipierte Kompetenzorientierte Modulare Investmentstrategie, kurz KMI-Strategie vorgestellt. Im zweiten Teil befassen wir uns mit Stufe 1 – der Anfängerphase – und dringen dabei tiefer ins Detail vor. Dabei konzentrieren wir uns auf die Aspekte, auf die man achten sollte oder sogar muss.

Im Vordergrund stehen auf dieser Investment Stufe Aktien, die vergleichsweise hohe Dividendenrenditen erwirtschaften und das nachhaltig. Diese sollten Sie auch noch im Jahresrhythmus regelmäßig anheben.

Ziele und Bedeutung

Der Anleger erwirbt über die Dividenden ein sogenanntes passives Einkommen (Passive Income), dass er anfänglich wiederum in Aktien gleichen Zuschnitts reinvestiert. Sinn und Zweck dieses Unterfangens besteht darin, mittel- bis langfristig gesehen die monatliche Sparquote nach individuellen Bedürfnissen und Möglichkeiten zu erhöhen oder zu entlasten. Das finale Ziel ist es, die eigene Rente oder Pension bei Eintritt in den Ruhestand anzuheben, sie auf ein akzeptables Niveau zu bringen.

Der vielleicht wesentliche Aspekt, aber vor allem die Basis von KMI besteht darin, dass diese Strategie regelmäßig anwachsende Einnahmen in Form von Dividenden mit ausgewiesenem Dividendenwachstum, aber auch potenziellem Kurswachstum kombiniert. Retail Investor betrachtet sich als Forum für den Kleinanleger. Charakteristisch für diese sind die begrenzten Mittel – die geringe Höhe der monatlichen Sparquote – die für Aktienkäufe verwendet werden kann. Insofern ist diese Phase für den Kleinanleger von ganz besonderer Bedeutung, weil der nicht allzu große „Hebel“ einer geringen Sparquote langsam aber sicher über zunehmende Dividendenausschüttungen erhöht wird.

Aktien, die in regelmäßigem Rhythmus Quartalsdividenden zahlen und diese jedes Jahr anheben, sind die Seele unseres Geschäfts. Durch Reinvestieren der Dividende wird auf Dauer der monatliche Sparbetrag langsam aber sicher gesteigert, ohne den Investor zu immer größerem Konsumverzicht zu zwingen.

Die Quellen des Wohlstands und die zugrundeliegende Philosophie

Wie bereits angedeutet, befinden wir uns in der Anfängerphase, der niedrigsten Lernstufe in Bezug auf die Wertpapieranlage. Aus diesem Grund bedienen wir uns, etwas simplifizierend ausgedrückt, aus drei unterschiedlich definierten Wertpapierpools, den sogenannten Dividend Aristocrats/Champions, Dividend Kings sowie den Dividend Contenders. Was sich konkret hinter diesen Begriffen verbirgt, werden wir später noch genauer klären. Letztendlich handelt es um unterschiedliche Gruppen von Dividendenaktien, die ihre Ausschüttungen nachweislich über bestimmte Zeiträume nicht nur lückenlos aufrechterhalten haben, sondern sogar regelmäßig erhöht haben.

Insbesondere im US-amerikanischen Raum sind die Begriffe Dividend Contenders, Champions und Kings sehr bekannt. Wegen der weniger großzügigen Alterssicherungssysteme, sind viele US-Bürger darauf angewiesen, ihre monatlichen Ausgaben über den regelmäßigen Zufluss von Dividenden abzudecken. Idealerweise bedeutet das einen nie versiegenden, sich stetig erhöhenden Geldzufluss. Dieses Bedürfnis nach stabilen Einnahmequellen ist den US-amerikanischen Aktiengesellschaften natürlich bewusst. Sie versuchen es, durch quartalsmäßig ausgezahlte Dividenden zu befriedigen. Im Gegenzug sichert das den Unternehmen auch Investoren, die langfristig investiert bleiben und somit für eine gewisse Kurs- und Unternehmensstabilität sorgen. Hat ein US-Unternehmen erst einmal einen Dividendenstatus erreicht, verteidigt es diesen fast immer mit allen ihnen zur Verfügung stehenden Mitteln.

Ein derartiges Bewusstsein bzw. die dahinter liegende Philosophie, fehlt deutschen Unternehmen vollkommen. Unseres Wissens nach schüttet keine deutsche Aktiengesellschaft (AG) Dividenden im Dreimonatsrhythmus (Quartalsdividenden) aus. Wir halten dies für einen kapitalen Fehler der deutschen Aktiengesellschaften, der nicht gerade dazu beiträgt, Aktienkultur in Deutschland zu fördern. Allein diese Tatsache veranlasst uns dazu, zumindest auf der KMI-Stufe-1 deutsche Aktien zu meiden.

Unsere Quellen

Es existieren viele, meist englischsprachige Finanzseiten, die sich sehr ausführlich mit Dividendenaktien befassen, die einer der vorgenannten Kategorien zuzuordnen sind. Sie werden ständig aktualisiert, so dass man auf gut gepflegte, aktuelle Informationen zugreifen kann. Die Unternehmen, die die jeweils gesetzten Bedingungen erfüllen, werden aufgelistet, meist versehen mit der aktuellen Dividendenrendite, dem Börsenkurs sowie dem Ticker Sign etc.

Die Finanzseiten verfügen fast immer über einen kostenlos zugänglichen Bereich, aber auch über einen weiterführenden, der gegen eine Abogebühr abzurufen ist. Die für uns wesentlichen Aspekte sind überwiegend auf dem kostenfreien Teil dieser Finanzportale zu finden. Retail Investor möchte an dieser Stelle darauf hinweisen, dass wir von keiner der im Folgenden genannten Finanzportale Vergütungen oder Provisionen erhalten. Das ist übrigens auch nicht bei Yahoo Finance US der Fall, eine der Infoquellen, auf die wir uns oft beziehen.

Das KMI-Stufe-1-Investment Revier

Die Begriffe, die in die Suchmaschine eingegeben werden müssen, sind quasi das Sesam-Öffne-Dich unserer Strategie.

Nachfolgend werden wir die wesentlichen Faktoren erläutern, die diese Kategorien definieren. Bei den entsprechenden Aktiengesellschaften handelt es sich fast immer um Aktiengesellschaften, die an den US-amerikanischen Börsen gehandelt werden.

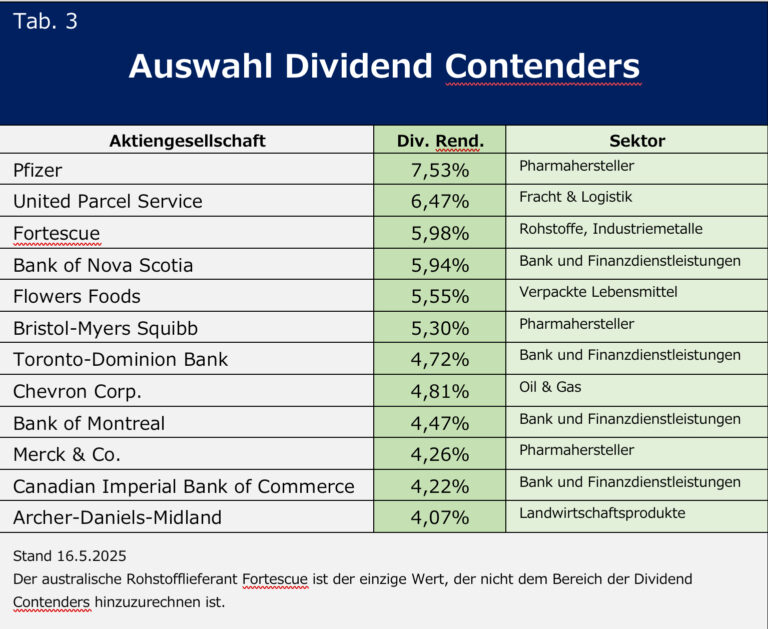

Dividend Contenders (Anwärter) ist eine Gruppe von Aktiengesellschaften, die ihre Ausschüttungen an die Aktionäre über einen Zeitraum von 10 bis 24 aufeinanderfolgenden Jahren erhöht hat. Aktuell umfasst diese Gruppe 353 Aktiengesellschaften.

Die Liste der Dividend Champions oder Aristocrats besteht aus über 100 Unternehmen, die ihre Dividenden über mehr als 25 Jahre angehoben haben. Um das in Perspektive zu setzen, sei darauf hingewiesen, dass es sich bei diesen Aktiengesellschaften um eine Auswahl aus insgesamt fast 6.000 börsennotierten Unternehmen handelt.

Die durchschnittliche Dividendenrendite dieser Unternehmen liegt aktuell übrigens bei 2,93%. Das durchschnittliche Fünfjahresdividendenwachstum beträgt 5,91%, das Zehnjahreswachstum 6,72%.

Die Rendite dieser Dividend Champions lag, berechnet über die letzten 5 Jahre, bei +75,1%, während der S&P 500 in seiner Gesamtheit ein Wachstum von +106,8% aufweisen konnte.

Diese Wachstumsüberlegenheit des kompletten S&P 500 Indexes ist überwiegend in der Tatsache begründet, dass die extrem starken Wachstumswerte, die Magnificent Seven Aktien1), allesamt nicht in die Kategorie der Dividend Champions fallen.

Der Begriff Dividend Aristocrats ist eine vom Finanzdienstleister Standard & Poor’s Financial Services registrierte Handelsmarke, die aber weitgehend deckungsgleich mit der Bezeichnung Dividend Champion ist. Selbstredend müssen Dividend Aristocrats Mitglieder des S&P 500 sein, des von Standard and Poor’s im Jahre 1957 begründeten Indexes.

1) Magnificent Seven Aktien: Alphabet, Amazon, Apple, Microsoft, Meta, Nvidia, Tesla

Dividend Kings weisen sogar eine 50-jährige Zeitspanne auf, über die sie ihre Dividenden regelmäßig angehoben haben.

Auch hier wird man schnell fündig, wenn man diesen Begriff in eine Internet Suchmaschine eingibt. Man erhält Listen der knapp über 50 AGs, sowie deren Dividendenrenditen bzw. Angaben zur Anzahl der Jahre, über die die Dividende gesteigert worden ist.

Dividend Achievers

Diese weitere Kategorie von Dividendenzahlern ist für die erste Stufe unserer KMI-Strategie nicht von Bedeutung. Sie besteht aus Aktien, die ihre Dividende über einen Zeitraum von mindestens 10 Jahren regelmäßig erhöht haben. Der Dividend Achiever Index umfasst ausschließlich NASDAQ AGs, die bestimmte Liquiditätsbedingungen erfüllen. Aktuell besteht dieser Index aus ca. 100 Unternehmen. Die Dividendenrendite derartiger Unternehmen befindet sich überwiegend auf einem niedrigen Niveau, welches für eine sinnvolle Erzeugung von passiven Einnahmen unzureichend ist. Wer einen extrem langen Atem hat, kann aber darauf setzen, dass sich im Laufe der Jahre die Dividendenrendite attraktiver gestaltet.

Caveats – Vorbehalte

Wenn es unser Ziel ist, das Passive Income so schnell wie möglich zu steigern, liegt es nahe, ausschließlich auf die Dividendenzahler mit den höchsten Dividendenrenditen zu setzen. Das wollen wir im Prinzip auch tun, müssen dabei jedoch einigen Risiken aus dem Weg gehen.

Der Ansatz, die Listen der Dividend Aristocrats/Champions, Kings und Contenders nach der Höhe der Dividenden anzuordnen und blind auf die Unternehmen mit der höchsten Rendite zu setzen, ist nicht sehr erfolgversprechend. Oft sind es Versorgungsunternehmen oder sogenannte REITs, die die Spitze der

Dividendenrenditen einnehmen. Manchmal findet man Unternehmen mit sagenhaften Renditen von um die 10%. Aber Vorsicht – diese sind leider meist nicht nachhaltig bzw. gehen zu Lasten eines möglichen Kursgewinnes. Insbesondere die REITs treten über längere Zeiträume betrachtet kurstechnisch oft auf der Stelle.

Seit Jahren hat die Immobilienbranche mit einer extrem hohen Kostenstruktur, der Konkurrenz durch den Online-Handel und dem daraus resultierenden zurückgehenden Bedarf an Büroflächen zu kämpfen. Aus diesen Gründen würden wir REITs grundsätzlich ausblenden.

Ähnliches gilt für Versorgungsunternehmen. Für diese existiert zwar ein stetig wachsender Bedarf, oft lassen allerdings die zu erwartenden Kursgewinne zu wünschen übrig.

Ein anderes, nicht zu unterschätzendes Problem sind Aktiengesellschaften, deren Geschäftsmodell grundlegend bedroht oder problematisch ist. Trotz der überragende Dividendenrendite von 6,93% (stand: 16.05.2025) würden wir den Marlboro Hersteller Altria Group nicht berücksichtigen. Der Tabakindustrie könnte ein langfristiger Umsatzrückgang, wenn nicht sogar Niedergang bevorstehen. Als langfristig orientierter Anleger würden wir daran nicht unbedingt teilhaben wollen.

Was Dividenden Investoren beachten sollten

Die Grundlage unserer Strategie beruht, wie bereits mehrfach erwähnt, auf der Erwartung ständig wachsender Dividendeneinnahmen. Das setzt voraus, dass wir uns auf Anlageziele konzentrieren, die genau dieses gewährleisten können.

Als hohe Dividendenrendite sehen wir Werte nördlich der 4 Prozentgrenze an. Nach Kapitalertragssteuerabzug verbleibt dem Investor dabei eine Nettorendite von rund 3 Prozent (Soli und evtl. anfallende Kirchensteuer unberücksichtigt). Eine Nettorendite von knapp 3 Prozent betrachten wir als attraktiven Wert.

Aktienkennzahlen und Fakten, die wir dabei besonders im Auge behalten müssten und von Zeit zu Zeit überprüft werden sollten, sind:

- Umsatz, Schulden, Cash Flow und Cashbestand

- Ausschüttungsquote

- Zukäufe

- Grundlegende Veränderungen des Geschäftsmodells bzw. auslaufender Patentschutz bei Pharmaherstellern

Umsatz, Schulden, Free Cash Flow und Cash

Ein zu hoher Verschuldungsgrad kann sich natürlich massiv auf den Börsenkurs eines Unternehmens auswirken. Letztendlich kann er sogar das ganze Unternehmen in den Konkurs treiben, wenn denn ein erdrückendes Niveau erreicht ist. Es ist allerdings auch besonders wichtig, genau hinzuschauen, woher diese Schulden stammen und ob sie in einem überschaubaren Zeitrahmen auf ein vernünftiges, tolerierbares Niveau zurückgeführt werden können.

Ein Unternehmenszukauf, der etwas teurer geworden ist als geplant, würde uns immer dann nicht beunruhigen, wenn der erwirtschaftete Cash Flow1) (Kapitalfluss des Unternehmens) das Zurückzahlen der Kredite gewährleistet.

1) Der Cashflow ist eine wichtige Kennzahl, die die Wirtschaftlichkeit eines Unternehmens darstellt. Ein positiver Cashflow bedeutet, dass das Unternehmen über ausreichend liquide Mittel verfügt, um die laufenden Ausgaben zu decken und Investitionen zu tätigen.

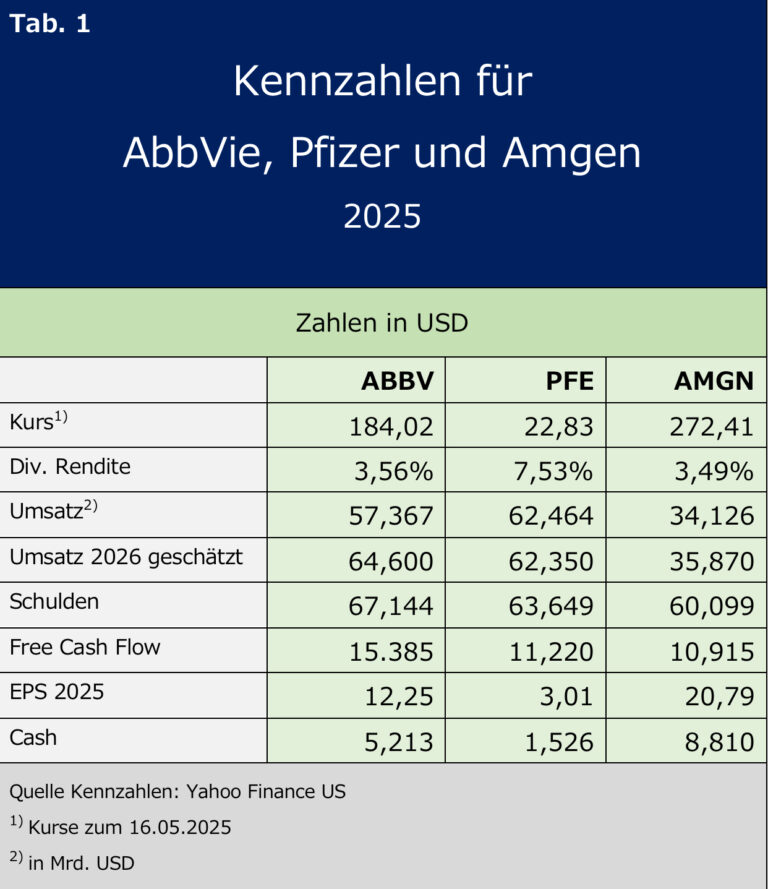

Die folgende Tabelle vergleicht wesentliche Kennzahlen der drei Pharmaunternehmen AbbVie (ABBV), Pfizer (PFE) und Amgen (AMGN). Wir werden versuchen, diese Zahlen ins richtige Licht zu rücken und sie im Hinblick auf das nachhaltige Potenzial dieser Unternehmen zu bewerten.

Die Gesamtschulden der Pharmakonzerne AbbVie und Amgen liegen in etwa auf Jahresumsatzniveau. Die Cash Position von Pfizer ist zwar erheblich niedriger als die von AbbVie und Amgen, steigt jedoch an. In 2024 betrug sie lediglich 1,107 Mrd. USD. Aktuell ist sie auf 1,526 Mrd. USD angewachsen.

Wichtig ist, alle Unternehmen wären in der Lage, ihre Schulden über den kompletten Free Cash Flow innerhalb von 5 – 6 Jahren vollständig zu begleichen. Die Umsätze von PFE haben eine leichte Aufwärtstendenz (PFE), die von ABBV und AMGN nehmen sogar deutlich zu.

Amgen weist insgesamt die stärksten Zahlen aus. Die Börse schätzt und honoriert dabei insbesondere zwei Gesichtspunkte.

Obwohl die Gesamtverschuldung in Bezug auf den gemachten Umsatz fast doppelt so hoch ist wie bei den anderen Pharmaherstellern, weist Amgen seit 2021 kontinuierliche Umsatzzuwächse auf. Was die Börse daran ganz besonders liebt, ist, dass der Free Cash Flow (10,915 Mrd. USD) über die letzten drei Jahre kontinuierlich fast ein Drittel des Umsatzes (34,126 Mrd. USD) ausmacht. Das spiegelt sich natürlich auch durch ein vergleichsweise hohes EPS (Earning Per Share/Verdienst pro Aktie) von 20,79 USD wider.

Wer also extrem sicher schlafen möchte und das Risiko nochmals minimieren möchte, ist mit einer Amgen sehr gut bedient. Leider liegt aus diesen Gründen aber auch die Dividendenrendite (3,56%) um gut 50% unterhalb der von Pfizer (7,53%).

All diese Kennzahlen und Checks dürften auf einen Anfänger ziemlich abschreckend wirken. Ihm dürften Fragen nach der Quelle der Daten, aber auch Verständnisfragen durch den Kopf gehen. Das sollte ihn jedoch nicht von einem Aktienkauf abhalten. Würde man als Basisinvestment z.B. einfach zu gleichen Teilen in diese aufgeführten Unternehmen investieren, wäre auf lange Sicht das Verlustrisiko relativ gering. Natürlich ist man dann noch nicht branchenübergreifend investiert. Dieses Manko kann man jedoch im Jahre zwei bis drei seiner Investmentkarriere langsam auflösen, indem man Aktien aus anderen Branchen gezielt in sein Depot aufnimmt. Die erste erworbene Aktie vereinigt grundsätzlich das größte Risiko auf sich. Ist sie jedoch klug gewählt, erwirtschaftet sie den höchsten Gewinn, weil sie sich die längste Zeit im Depot befindet und der Zinseszins seine maximale Wirkung entfalten kann. Wie immer gehen wir von einem sehr langen Anlagehorizont aus.

Umsatzwachstum

Im Idealfall wünschen wir uns ein Unternehmen, das regelmäßige Umsatzzuwächse bei einem mitwachsendem EPS für sich verbuchen kann. Phasen mit stagnierendem Wachstum oder sogar mit Umsatzrückgang würden wir tolerieren, wenn unsere Aktiengesellschaft in einer zyklischen Branche operiert, aber auch, wenn sich das Unternehmen in einer aussichtsreichen Umstrukturierungsphase befindet, die in absehbarer Zeit Wirkung zeigt. Auch auslaufende Patente auf umsatzstarke Medikamente von Pharmaunternehmen würden wir zu einer solchen Situation zählen.

Nach 3 bis 5 Jahren, ohne deutlich erkennbare Fortschritte, die sich an Zahlen festmachen lassen, würden wir uns von einem Wert notfalls auch trennen.

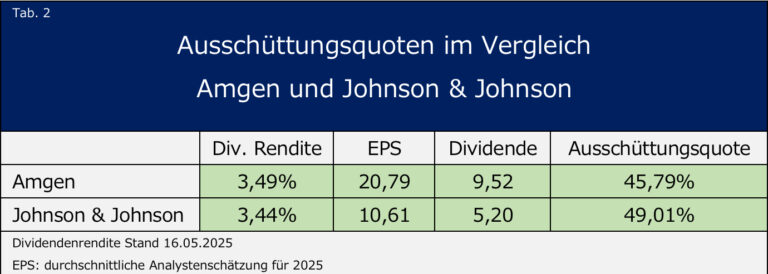

Ausschüttungsquote

Die Ausschüttungsquote ist der Prozentsatz des Unternehmensgewinns, der als Dividende an die Aktionäre ausgezahlt wird. Diese Kennzahl kann verwendet werden, um die Nachhaltigkeit der Dividendenpolitik eines Unternehmens zu bewerten. Als gesundes Maß wird ein Ausschüttungsprozentsatz im Bereich von 40% – 60% des EPS angesehen. Wird dieser Wert in einem Jahr wegen Sonderbelastungen oder Akquisen stark in die Höhe getrieben, wäre dies für uns kein Problem. Selbst wenn die Dividende über ein bis zwei Jahre aus der Cash Reserve gezahlt wird, um durch eine Kürzung oder das vollständige Aussetzen der Dividende, den erreichten Dividendenstatus nicht zu verlieren, würden wir dies tolerieren.

Grundsätzlich gilt, je höher die Dividendenrendite, umso größer der Recherche-Aufwand; eine Amgen oder Johnson & Johnson (siehe Tab. 2) kann bei Dividendenrenditen von knapp über 3% relativ problemlos ins Depot genommen werden. Die Ausschüttungen sind durch die gute Ertragslage dokumentiert und durch das ordentliche EPS abgesichert.

Bei einem Kauf zum falschen Zeitpunkt – z.B. in einer Phase der Überbewertung des Unternehmens – dürfte es im schlimmsten Fall dazu kommen, dass für einen längeren Zeitraum auf Kurswachstum verzichten muss oder man sogar kurzfristig Verluste hinnehmen muss. Ist die Wachstumsphilosophie jedoch langfristig intakt, winken auf lange Sicht auch wieder Kursgewinne.

Die Dividendenausschüttungen als solche dürften jedoch kaum in Gefahr sein. Diesen Status pflegen die Unternehmen aus Eigennutz und wollen ihn keineswegs gefährden. Der Aktionär kann Dividenden durchaus auch als Schmerzensgeld für die Wartezeit auf einen Kursgewinn ansehen.

Favoriten von Retail Investor, wie z.B. Pfizer, erwirtschaften eine erheblich höhere Dividendenrendite. Auf dem aktuellen Kursniveau liegt sie bei knapp über 7,5%. Natürlich spiegelt diese hohe Rendite auch eine entsprechende Skepsis des Markts gegenüber Pfizer wider. Trumps Androhungen, die Arzneimittelpreise in den USA zu deckeln und an das europäische Niveau anzugleichen, wirft natürlich zusätzlich einen tiefen Schatten auf die gesamt Pharmabranche. Glaubt man, wie wir, an die Vergänglichkeit von Trump und dessen Politik, aber auch an die Qualität von Pfizers Wirkstoffpipeline, kann man diese Negativnachrichten ignorieren und sich zu Billigpreisen mit Pfizer Aktien eindecken.

Ähnliches hat Retail Investor übrigens in der Finanzkrise (2007 bis 2008) mit Bankaktien praktiziert. Wir sind stolz darauf, z.B. bei Bank of America mit 9,01 USD einen sogar leicht besseren Einstiegskurs als Warren Buffett erzielt zu haben. Gut 15 Jahre später werden wir mit einem durchschnittlichen jährlichen Kurswachstum von mehr als 11% (Dividenden nicht hereingerechnet) belohnt. Der aktuelle Kurs liegt bei 44,69 USD (Stand 15.05.2025).

Zukäufe und Veränderungen des Geschäftsmodells

Bei den Pharmaherstellern werden derartige Umbruchzeiten immer dann eingeläutet, wenn das Auslaufen des Patentschutzes für umsatzstarke Medikamente in Sichtweite kommt. Aktuell ist dies, wie bereits angedeutet, z.B. bei Pfizer der Fall.

Aus diesem Grund hat der Pharmahersteller allein in den Jahren 2022 und 2023 die Unternehmen Seagen (43 Mrd. USD), Biohaven Pharmaceuticals (11,6 Mrd. USD), GBT (5,4 Mrd. USD) und Reviral (0,525 Mrd. USD) zugekauft. Trotz der hohen Gewinne aus dem Covid Geschäft, haben diese Investitionen in die Zukunft die Bilanz von Pfizer belastet und zu dem aktuellen Schuldenniveau beigetragen. Die aus diesen Übernahmen resultierenden neuen Medikamente sollen und werden dabei helfen, diese Schulden abzutragen und darüber hinaus noch zusätzliche Gewinne zu erzielen. Letztendlich ist das ist das Spiel, das alle großen Pharmahersteller von Zeit zu Zeit spielen, wenn sie mit auslaufendem Patentschutz konfrontiert sind.

In den meisten Fällen erweisen sich die Restrukturierungsmaßnahmen als erfolgreich. Aufgrund der Unsicherheit des Gelingens, geben die Börsenkurse der betroffenen Unternehmen meist nach. Ist jedoch ein positives Ergebnis in Sichtweite, steigen die Kurse kräftig.

Viele große Aktiengesellschaften machen derartige Umbrüche, in denen sie ihr Geschäftsmodell runderneuern bzw. neu erfinden müssen, im Laufe ihres Geschäftslebens mit.

Auch Microsoft dümpelte in der Ära nach Bill Gates über einen Zeitraum von 2003 bis 2014 in einem Kurskorridor von 23 bis 40 USD herum. Aktuell liegt der Kurs bei gut 450 USD. Der damalige CEO Steve Ballmer tat sich damals sehr schwer damit, neue Geschäftsmodelle für den Windows Konzern zu erschließen und ihn wieder erfolgreich aufzustellen. Solche langwierigen Phasen im kurstechnischen Niemandsland kommen auch bei vormals sehr erfolgreichen Aktiengesellschaften öfter vor als man glauben möchte.

Das Problem daran ist, dass meist nur die Firmeninsider an ihren Aktien festgehalten haben und langfristig davon profitieren. Kleinanleger, aber auch viele sogenannte institutionelle Anleger, steigen oft schon bei kleinsten Anzeichen von Unternehmensschwäche aus und nehmen Gewinne mit. Oft mit der Begründung durch einen alten Börsenspruch „An Gewinnmitnahmen ist noch niemand gestorben“.

Wir stellen uns in einer derartigen Situation vor, was denn wohl passiert wäre, wenn z.B. die Quandts und Klattens, die Mehrheitseigentümer von BMW, ihre Aktien bei jeder Wirtschaftskrise veräußert hätten, um dann zum richtigen Zeitpunkt wieder einzusteigen.

Quellen

Dass sich für Börsenanfänger die Frage nach den geeigneten Informationsquellen stellt, die relativ einfach und nach Möglichkeit kostenfrei die wesentlichen Kennzahlen von Aktiengesellschaften aus aller Welt liefern, hatten wir bereits angedeutet. Heutzutage stellt jeder Online Broker diese Daten mehr oder weniger umfangreich zur Verfügung. Auf den jeweiligen Homepages der Unternehmen findet man unter dem Menü Investoren bzw. Investor Relations die aktuellen Ad hoc Nachrichten, die Quartalsberichte sowie natürlich auch die Annual Reports, die Jahresabschlussberichte. Mitunter gestaltet sich die Suche danach jedoch etwas mühselig.

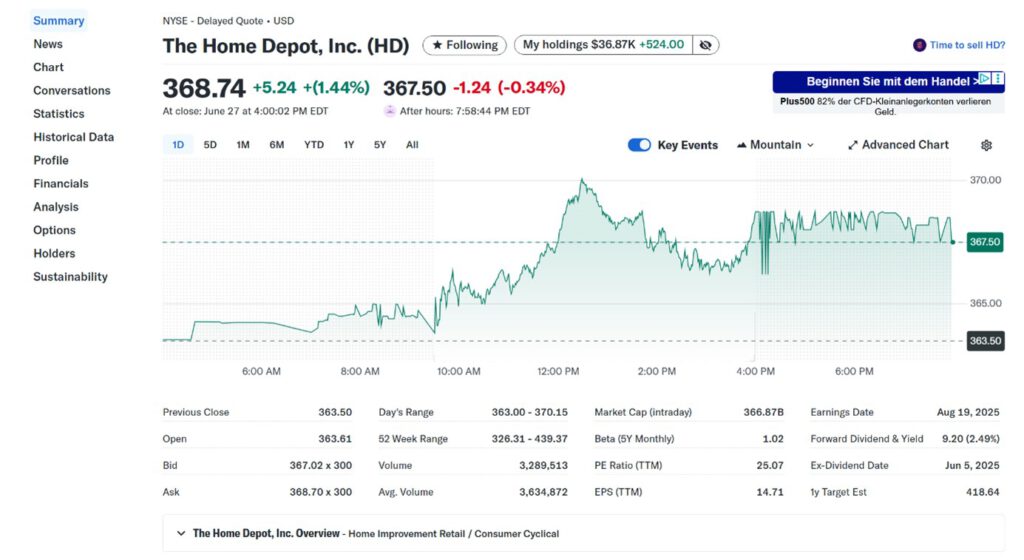

Wir verlassen uns meist auf Yahoo Finance US als Informationsquelle. Der kostenfreie Bereich dieser Finanzseite liefert eigentlich alles was das Herz begehrt. Auch die Möglichkeiten diverse kostenfreie Musterdepots zu erstellen, die mit Echtzeitkursen bedient werden, überzeugt uns. Wir präferieren die US-amerikanische Version dieser Finanzseite, weil sie detaillierter mit Börsennachrichten und Finanzdaten gefüttert wird. Das liegt am traditionell erheblich größeren Interesse der US-Bürger an Wertpapieren. Die deutsche Seite – Yahoo Finanzen – ist dagegen manchmal etwas unzureichend mit Daten unterlegt. Wir möchten auch an dieser Stelle darauf hinweisen, das Retail Investor keine geschäftlichen Beziehungen zu Yahoo Finance US oder Yahoo Finanzen unterhält und für diese Empfehlung keinerlei Vergütung erhält.

Unsere Passive Income Kandidaten

Bei den von uns vorgestellten AGs handelt es sich um eine subjektive Auswahl aus über 300 Dividend Anwärtern (Dividend Contender). Grundsätzlich haben wir dabei die zahlreichen REITs, aber auch die Versorgungsunternehmen ausgeblendet. Diese beiden Wirtschaftssektoren produzieren zwar manchmal über lange Zeitspanne eine erstaunlich hohe Dividendenrendite, weisen andererseits aber oft nur negatives bis extrem geringes Kurswachstum auf. Eine hohe Dividendenrendite lockt uns nur, wenn dahinter ein Unternehmen steht, dass sich auf das nächste Umsatz- und Gewinnwachstum vorbereitet. Auch langsam, aber stetig wachsende AGs finden wir als Investor sexy. Allerdings muss, wie bereits gesagt, die Wachstumsperspektive erkennbar sein.

Als hohe Dividendenrendite sehen wir, wie bereits betont, Werte nördlich der 4 Prozentgrenze an. Nach Kapitalertragssteuerabzug verbleibt dem Investor dabei eine Nettorendite von gut 3 Prozent. Liegt diese Rendite erheblich unterhalb dieser Grenze, würden wir ein höheres durchschnittliches jährliches Kurswachstum von 8% bis 10% erwarten wollen. Bei den extrem hohen Renditen, wie sie etwa bei Pfizer, Bank of Nova Scotia oder United Parcel Service anfallen, würden wir auch eine Wartezeit auf Kurswachstum tolerieren, die sich über mehrere Jahre erstreckt. Das von den Unternehmen ausgeschüttete Schmerzensgeld ist dafür schließlich beträchtlich. So absurd es klingt, eine lange Wartezeit auf Kursgewinne, kann für den Kleinanleger ein ganz erheblicher Vorteil sein. Erlaubt sie ihm doch, über diesen langen Zeitraum eine größere Wertpapierposition zusammenzukaufen. Er kann damit mit einem vermögenderen Investor gleichziehen, der spontan eine große Geldsumme für ein aussichtsreiches Investment zur Verfügung stellen kann.

Resüme

Die Psychologie auf der eigenen Seite

Dieser Ansatz, der, wie bereits betont, die die erste Stufe unserer KMI-Strategie bildet, ist die bei weitem risikoärmste Stufe. Allerdings auch im großen Normalfall die, mit dem geringsten Kurswachstumspotenzial. Über die anfallenden Dividendeneinkünfte wird der Investor mit einem regelmäßigen, stetig anwachsenden Geldzufluss entschädigt. Spätestens nach drei Monaten fällt die erste Dividende als bescheidene „Belohnung“ des Investments an. Sie ist damit auch ein symbolisches Zeichen der Sinnhaftigkeit des eigenen Tuns. Die Bedeutung eines solchen materiellen Erfolgsbeweises kann gar nicht hoch genug eingeschätzt werden.

Investitionen in spekulativere Aktien benötigen oft erheblich längere Zeiträume, ehe ein respektabler Kursgewinn eintritt. Dividenden werden von diesen Wachstumswerten, wie die Börsianer sie nennen, eher selten gezahlt. Gerade bei Anfängern führen lange Wartezeiten auf Kurswachstum oft zu einer erheblichen Verunsicherung. Mit der Zeit wachsen die Zweifel, ob man das richtige Papier gekauft hat. Etablierte Dividendenzahler wachsen in der Regel extrem langsam. Die Quartalsdividenden entschädigen unseren Anfänger jedoch für diese Wartezeit auf den Kursgewinn. Man kann oder sollte sie als eine Art Schmerzensgeld oder als eine Anleihe mit der Option auf einen zusätzlichen Kursgewinn ansehen.

Bei der Auswahl der Unternehmen, die für ein Investment auf dieser Stufe infrage kommen, sind zwei Gesichtspunkte von ganz erheblicher Bedeutung. Die von uns favorisierten Werte müssen eine bestimmte Beständigkeit, eine Anzahl von Jahren nachweisen, über die sie ununterbrochen Dividendenausschüttungen geleistet haben. Darüber hinaus, sollten sie die Dividende im Jahresrhythmus angehoben haben. Beides sind wesentliche Gesichtspunkte, die nicht unterschätzt werden dürfen.

Vor diesem Hintergrund könnte sich die Aktienauswahl als anspruchsvolle Aufgabe entpuppen. Das ist jedoch nicht wirklich der Fall, wenn man die von uns angeführten Aspekte von Zeit zu Zeit überprüft.

Die Ziele – ein dickes Brett

In Dividenden zahlende Aktien zu investieren, erweist sich allerdings als sehr dickes Brett, das über Dekaden gebohrt werden muss. Ein kleines Gedankenspiel verdeutlicht die zeitlichen Dimensionen dieses Unterfangens.

Ein investiertes Gesamtvermögen von 80.000 Euro ist erforderlich, um den eigenen monatlichen Sparbetrag von 200 Euro zu kompensieren, also als Passive Income zu erzielen. Gemäß unserer KMI-Strategie Stufe 1 versuchen wir in Dividendenwerte zu investieren, die wenigstens eine Rendite von 4% abwerfen. Nach Kapitalsteuerabzug von 25% (Soli und Kirchensteuer unberücksichtigt) verbliebe eine Nettorendite von 3%. Bei einem investierten Kapital von 80.000 Euro käme man so exakt auf den Betrag von 200 Euro Dividendeneinnahmen pro Monat.

Bei dem von uns veranschlagten durchschnittlichen Kurswachstum von 7% p.a. hätte unser 200-Euro-Investor diese Summe nach 18 Jahren erreicht. Er könnte dann also entweder sein Investitionsvolumen verdoppeln oder seine monatliche Sparquote auf null setzen.

Nach „nur“ weiteren 22 Jahren würde unser 200-Euro-Investor über ein Vermögen von 497.291,06 Euro verfügen können (Tab. 4). Lediglich 96.000 Euro selbst investiertes Geld in Form der Sparquote hätte er eigenhändig dazu beigesteuert. Gut 400.000 Euro machen die gesamten Kursgewinne aus, die mit der von uns angepeilten Wachstumsrate von 7% jährlich erwirtschaftet worden wären.

Das Gesamtvermögen würde unserem Investor nach 40 Jahren eine monatliche Dividendenausschüttung von 1.243,23 Euro liefern, was eine ordentliche Zusatzrente oder -pension abgeben würde. Sie hätte noch den nicht zu vernachlässigenden Vorteil, dass sie im jährlichen Schnitt mit wenigstens 3% – 5% wächst und somit die Inflation auf jeden Fall ausgleichen würde. Aber auch das zugrundeliegende Kapital dürfte im Schnitt irgendwo zwischen 2% – 4% jährlich weiter anwachsen.

Der dritte Teil unserer Serie über die KMI-Strategie befasst sich mit der Auswahl der aktuellen sowie bereits älterer Marktführer, den sogenannten Corporate Leaders.

Disclaimer:

Jeder Artikel gibt die persönliche Meinung des jeweiligen Verfassers wieder. Diese ist das Ergebnis eigener Recherchen, die nach bestem Wissen und Gewissen und mit großer Sorgfalt durchgeführt worden sind. Es handelt sich dabei nicht um eine Wertpapierberatung bzw. Aufforderung zum Kauf von Wertpapieren. Vorsorglich wird ausdrücklich darauf hingewiesen, dass der Erwerb von Wertpapieren mit gewissen Risiken verbunden ist, mit Risiken, die im schlimmsten Fall zum Totalverlust des eingesetzten Kapitals führen können.

Es wird ferner darauf verwiesen, dass Wertpapierkäufe auf sorgfältige eigene Analysen und Recherchen gegründet sein sollten. Weder Retail Investor noch der/die Verfasser eines Artikels haften für etwaig entstandene Verluste.

Retail Investor – Klaus-Uwe Becke

Hinweis

Retail Investor hält Aktien von: Nvidia, Microsoft, Amazon, Apple, Alphabet, Fortescue, Bank of Nova Scotia, AbbVie, Johnson & Johnson, Merck & Co., Bristol-Myers & Sqibb, Pfizer, Chevron, Bank of America, Amgen.

Klaus-Uwe Becker

Teil 3

von Klaus-Uwe Becker, 13.07.2025

Auf der Stufe 2 unserer KMI-Strategie (Kompetenzorientierte Modulare Investmentstrategie), siehe dazu auch die gleichnamigen Artikel Teil 1 und 2, befassen wir uns mit den sogenannten Marktführern, den Corporate Leaders. Während wir uns auf der Stufe 1 primär um Dividendenwerte mit extrem attraktiven Dividendenrenditen konzentriert haben, um ein möglichst hohes passives Einkommen zu erzielen, steht nun das sichere Kurswachstum im Mittelpunkt unserer Bemühungen.

Dividenden nehmen wir natürlich weiterhin gern in Kauf, wenn sie denn gezahlt werden. Die Höhe der Dividendenrendite ist allerdings kein kaufentscheidender Faktor.

Wir differenzieren bei diesem Modul noch zwischen aktuellen Leadern, die oft keine oder kaum Dividenden ausschütten und älteren, seit längerem etablierten Leadern, deren Dividende häufig im Bereich um 2% zu verorten ist.

Warum Marktführer?

Mit dem Status einer Marktführerschaft sind im Normalfall eine Menge positiver Faktoren verbunden. Sie versprechen einem Investor ein vergleichsweise hohes Maß an Sicherheit. Aufgrund der dominanten Marktposition – der meist guten finanziellen Ausstattung (Cash Reserve) – ist es schwer, ein derartig dominantes Unternehmen vom Thron zu stoßen. Eine hohe Produktnachfrage, gepaart mit einer gewissen Beliebtheit beim Konsumenten, erschwert es der Konkurrenz, Marktanteile zu gewinnen und so die marktbeherrschende Position zu erschüttern.

Ist das Unternehmen dann auch noch innovativ aufgestellt, deutet dies meist auf eine langfristig anhaltende, positive Kursentwicklung hin. Wir erwarten von diesen Marktführern durchschnittliche jährliche Wachstumsraten (engl. CAGR) oberhalb von 7%. Das sind Werte, die leicht über dem statistischen Durchschnitt der Börsenindizes zu verorten sind.

Der S&P 500 z. B. weist seit 1957 ein durchschnittliches, jährliches, inflationsbereinigtes Kurswachstum von 7,5% auf, der DOW 5,3% seit dem Jahr 1896. Bei diesen Berechnungen fanden reinvestierte Dividenden keine Berücksichtigung.

Marktführerschaft (Corporate Leader)

Zunächst werden wir uns mit der Frage befassen, was unter Marktführerschaft zu verstehen ist. Im Allgemeinen wird ein Unternehmen als Marktführer bezeichnet, wenn es eine Spitzenstellung in einem bestimmten Marktsegment einnimmt. Dabei unterscheidet man zwischen verschiedenen Arten von Marktführerschaft. Beispielhaft sei an dieser Stelle die Qualitäts-, Design- oder Serviceführerschaft erwähnt.

Kurs- und Umsatzgewinne

Für uns als Investoren ist jedoch ein weiterer Gesichtspunkt von Bedeutung. Da wäre einmal der nachgewiesene, herausragende wirtschaftliche Erfolg, dokumentiert durch eine lange Phase von Umsatz- und Gewinnsteigerungen. Dieser sollte aber auch durch entsprechende Kursgewinne unterlegt worden sein. Kurz ausgedrückt, könnte man von wirtschaftlicher Dominanz sprechen, die mit einem entsprechenden, nachhaltigen Kurswachstum gepaart ist.

Ein Vorteil solcher Werte ist, dass dieser nachhaltige Erfolg sie fest im Bewusstsein der Konsumenten verankert hat. Fast jeder kennt sie, betrachtet sie jedoch seltener auch als interessante Investmentziele. Die Unternehmen Google, Amazon, Meta, Apple etc. dürfte so ziemlich jedes Kind kennen. Dass sich dahinter jedoch Aktiengesellschaften verbergen, an denen man sich bereits durch den Kauf einer einzelnen Aktie beteiligen kann, kommt vielen Menschen kaum in den Sinn.

Nachhaltiges Kurswachstum

Über den Faktor nachhaltiges Kurswachstum, der sich meist auch durch eine Vielzahl durchgeführter Aktiensplits manifestiert, wird vermieden, in Aktien wie z.B. die Deutsche Bank oder BASF zu investieren. Diese Unternehmen können sicherlich als Markführer in ihrem Segment bezeichnet werden. Allerdings wurde dieser Status in keiner Weise durch einen langfristigen, nachhaltigen Kursanstieg in der Vergangenheit untermauert.

Indem wir uns u.a. auf eine positive Kursentwicklung stützen, haben wir natürlich keine 100-prozentige Garantie auf eine entsprechende zukünftige Entwicklung. Historisches Kurswachstum ist allerdings ein exemplarischer Hinweis auf Kurssteigerungspotenzial. Salopp gesagt, hat das Unternehmen bereits über einen längeren Zeitraum erfolgreich und deutlich wahrnehmbar nachgewiesen, dass es wachstumsorientiert ist und somit auch das Zeug hat, zukünftiges Kurswachstum zu generieren. Für den Investor ist es eigentlich eine Strategie der Beteiligung am Erfolg der bereits Erfolgreichen.

Identifikation

Grundsätzlich unterscheiden wir zwischen aktuellen und älteren Marktführern.

Es liegt in der Natur der Dinge, dass die älteren, bereits länger etablierten Marktführer relativ einfach aufzuspüren sind. Wie bereits angedeutet, läuft die Identifikation über die Schiene der individuellen Wahrnehmung und Aufmerksamkeit, mit der die wirtschaftliche Entwicklung verfolgt wird. Was man allerdings beim Identifikationsprozess benötigt, ist der Perspektivwechsel vom reinen Konsumentenblick hin zu einer etwas analytischeren Betrachtungsweise, die eher der Blickrichtung eines Unternehmers zuzuordnen wäre.

Sie lässt sich in etwa mit den folgenden Fragestellungen beschreiben. Welche Produkte sind in der letzten Zeit extrem bekannt und beliebt geworden? Wer ist der Hersteller? Ist es ein börsennotiertes Unternehmen? Liebe ich dieses Produkt allein oder findet es internationalen Anklang? Wie leicht kann dieses Produkt durch die Konkurrenz oder durch innovativere Produkte vom Thron gestoßen werden? Ist ein alsbaldiges Nachfrageende absehbar? Findet das Produkt trotz relativ hoher Preise seine Abnehmer?

Diese Fragen sind auf die Erkundung der allgemeinen Beliebtheit, der Marktdurchsetzung, Marktdominanz und Preissetzungsmacht ausgerichtet. Sie eröffnen gleichzeitig aber auch einen neuen Blickwinkel, einen Blickwinkel, der die einseitige Verbraucher- mit der Herstellerperspektive verbindet. Dieser duale Ansatz erweitert den individuellen Horizont bei der Betrachtung der Dinge um eine neue, nicht unerhebliche Dimension.

Marktdominanz

Es gibt noch ein absolut eindeutiges Kriterium zur Beurteilung von Marktdominanz, ein Kriterium, das diese auf untrügliche Weise offenlegt und für jedermann sichtbar wird, wenn er denn interessiert hinschaut. Kommen in Deutschland und/oder der EU, Rufe nach Regulierung eines bestimmten Unternehmens auf, ist das nichts anderes als der offiziell bestätigte Beweis, auf eine monopolartige Position. In diesem Zusammenhang werden meist auch Forderungen nach Zerschlagung eines zu mächtig gewordenen Unternehmens laut.

Die damit verbundenen Ängste vor einer finalen Zerschlagung eines erfolgreichen Unternehmens sollte der Investor jedoch beiseiteschieben. Meist sind die Teile des aufgespaltenen Unternehmens mehr wert als das geeinte. Das kann übrigens anhand von John D. Rockefellers Standard Oil Company auf Wikipedia gut nachverfolgt werden (Siehe: Wikipedia – Standard Oil Company). Viele der abgespaltenen Nachfolgeunternehmen existieren heute noch und agieren immer noch börsennotiert erfolgreich am Markt.

Ältere Marktführer

Oft sind es die älteren Marktführer, mit denen wir vergleichsweise gut vertraut sind. Viele ältere Menschen sind mit Marken wie Coca-Cola, Walt Disney, Boeing aufgewachsen. Aber auch Caterpillar, Texas Instruments scheint es bereits seit einer gefühlten Ewigkeit gegeben zu haben. Schaut man etwas gezielter und bewusster auf Marken, muss man eingestehen, dass man die Namen Wells Fargo und Union Pacific bereits aus den US-amerikanischen Kinderfilmen der 1960er bis 1970er Jahre kennt. Dass es sich dabei immer noch um interessante Investments handeln könnte, bleibt insbesondere vielen Deutschen allerdings verschlossen.

Auch Unternehmen wie Deere & Company früher mal John Deere oder Caterpillar sind vielen Menschen unbewusst seit einer halben Ewigkeit bekannt. Letztendlich handelt es sich bei all diesen Firmen um ältere Marktführer, die geduldige Anleger zu Millionären gemacht haben. Aber auch heute noch werfen sie sichere und vergleichsweise lukrative Renditen ab.

Wink mit dem Zaunpfahl

Wenn die US-Regierung Unternehmen mit Ausfuhrverboten in bestimmte Länder wie z.B. China belegt, ist dies ebenfalls ein Indikator für technologische Exzellenz und Marktführerschaft.

Ein simpler Auswahlansatz

Wie einfach und lukrativ das Identifizieren von Marktführerschaft sein kann, bestätigt das folgende persönliche Beispiel.

Man kann und darf diesen Ansatz durchaus als naiv bezeichnen; trotzdem funktioniert er hervorragend.

Hätte man mich 1962, im Alter von 10 Jahren befragt, welche US-amerikanischen Produkte ich kenne oder besonders mag, wäre Coca-Cola und Mickey Mouse bzw. Donald Duck meine Antwort gewesen.

Hätte man sich zu diesem Zeitpunkt 50 Coca-Cola Aktien zum damaligen Kurs von 99,84 USD in sein Wertpapierdepot gelegt und sie bis zum heutigen Tag gehalten, säße man auf einem Vermögen von 1.369.920 USD (Stand 06.06.2025). Dies würde unserem Langzeitinvestor 39.168 USD an Dividendeneinkünften pro Jahr einbringen (Brutto vor Steuern). Hierbei sind die folgenden Aspekte zu beachten. Coca-Cola zahlt seit 1962 eine Quartalsdividende, ohne jede Unterbrechung. Diese Erträge finden in unseren Zahlen keinerlei Berücksichtigung. Andererseits muss angemerkt werden, dass 50 Aktien im Jahre 1962 den Betrag von 4.992 USD gekostet hätten. Inflationsbereinigt entspräche das einem heutigen Investment in Höhe von rund 53.564,16 USD. Aber selbst, wenn man damals lediglich 10 Aktien erworben hätte, betrüge das aktuelle Vermögen mit 273.984 USD (Stand 06.06.2025) immer noch gut eine Viertelmillion USD.

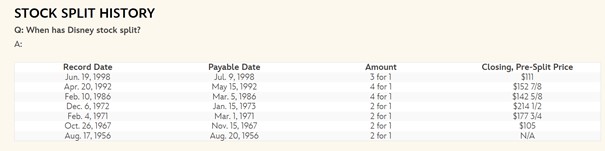

Ähnliches gilt für ein entsprechendes Investment in die Walt Disney Company. Ein Einmalinvestment von 50 Aktien wäre in der gleichen Zeit auf stattliche 19.200 Aktien (siehe Disney Stock Split History) von 2.186.880,00 USD angewachsen. Aufgrund der aktuellen wirtschaftlichen Probleme, mit denen der Medienkonzern zu kämpfen hat, fällt die jährliche Dividende mit „nur“ 19.200 USD (Brutto vor Steuern) etwas bescheidener aus. Auch hier ist anzumerken, dass dieses Einmalinvestment von 50 Aktien den Investor 5.250 USD gekostet hätte. Im Jahr 1962 war dies eine stattliche Summe. Aber auch hier gilt, aus lediglich 10 Aktien wäre bereits ein Vermögen von 437.376 USD im Laufe der Zeit entstanden.

Kindlich naiver Sachverstand wäre mehr als ausreichend gewesen. Schließlich waren beide Konzerne bereits in den 1960er Jahren selbst für ein zehnjähriges Kind populär genug.

Fluch und Segen

Oft ist Marktführerschaft an eine gewisse, transformative Technologie, an innovative Geräte oder die Beherrschung einer neuartigen Technik gebunden. Das ist z.B. bei Apple der Fall. Das Unternehmen hat allerdings seit geraumer Zeit kein bahnbrechendes Produkt auf den Markt gebracht. iPhone und iPad werden seit Jahren lediglich optimiert. Ein wirklicher Gamechanger fehlt dem Konzern. Eine zunehmend mächtiger gewordene Konkurrenz mit guten, günstigeren oder sogar besseren Produkten sind die natürlichen Feinde der Marktführer.

Irgendwann müssen sich die Unternehmen neu aufstellen, neu erfinden, um weiterhin bedeutsam zu bleiben. Das führt zu Unsicherheit. Der Pharmakonzern AbbVie hat Jahre dafür benötigt, den Markt davon zu überzeugen, dass er in der Lage ist, sich aus der Abhängigkeit seines Blockbuster-Medikaments Humira erfolgreich zu befreien. Umsatztechnisch war AbbVie zu mehr als 50% von Humira – dem umsatzstärksten Wirkstoff der Welt – abhängig. Gleichzeitig lief der Patentschutz aus.

Auch Microsoft hat in den Jahren von 2000 bis 2010 eine Phase der Neuorientierung erfolgreich hinter sich bringen können und müssen. Eine derartige Neuausrichtung wird natürlich nicht immer gelingen. Aber die einstige Halbleiterikone Texas Instruments oder auch IBM zeigen, dass auch in diesen ehemaligen oder etablierten Marktführern noch erhebliches Potenzial stecken kann.

Wenn man so will, können diese alten Marktführer als Beispiel für die zukünftige Entwicklung unserer aktuellen Marktführer wie Nvidia, Amazon, Meta herangezogen werden. Irgendwann wird sich auch deren Wachstum verlangsamen und bestenfalls auf den statistischen Durchschnitt zurückfallen.

Unsere Marktführer

Um die Wirksamkeit unserer KMI-Strategie zu untermauern, haben wir zwei Gruppen mit Marktführern zusammengestellt. Sie bestehen aus jeweils 13 aktuellen und älteren Marktführern.

Bei den aktuellen Marktführern haben wir bewusst die sogenannten Magnificent Seven, also die Aktien von Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla, ausgeblendet. Wir wollten damit zeigen, dass auch außerhalb dieser extrem erfolgreichen Gruppe eine Reihe guter Werte existiert.

Unsere Auswahl älterer Marktführer lässt sich bequem erweitern und erhebt keinerlei Anspruch auf Vollständigkeit. Die von uns als Beispiel herangezogenen Coca-Cola und Walt Disney Aktien sind natürlich ebenfalls ältere Marktführer und hätten somit Bestandteil unserer Auswahlliste sein können.

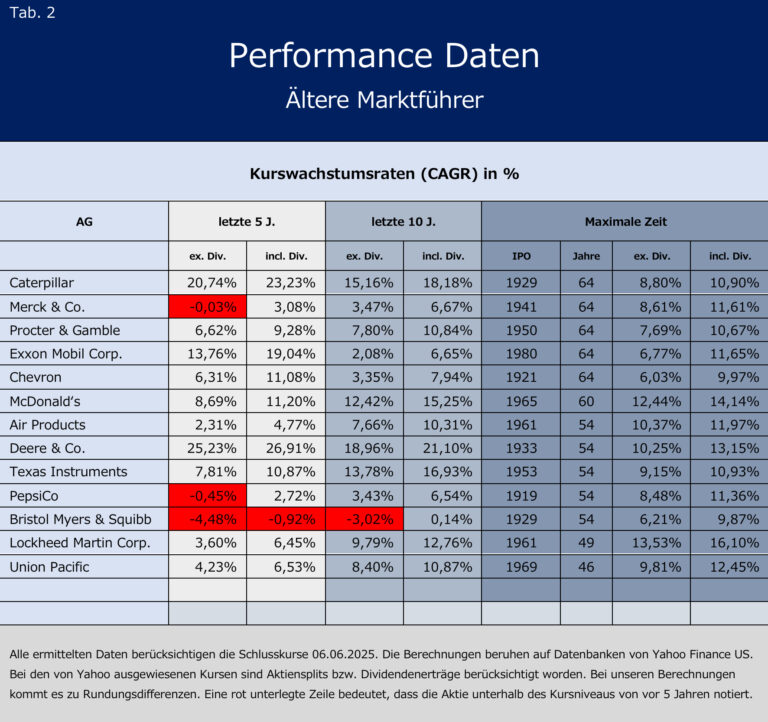

Die herausragende Kursperformance in der Vergangenheit ist der Faktor, der unsere Auswahl von 26 Werten verbindet. Bei fast allen älteren Marktführern ist diese Performance bereits vor der von uns dokumentierten Zeitspanne ersichtlich gewesen. Marktführerschaft war also ähnlich deutlich zu erkennen, wie z.B. bei unseren jüngsten Marktführern, AbbVie oder Broadcom. Auch die von uns nicht berücksichtigte Meta und Tesla Aktien befinden sich aktuell in einem ähnlich frühen Stadium der Marktführerschaft wie z.B. eine Texas Instruments 1971 oder eine Caterpillar Aktie im Jahre 1961. Es sind also nicht unbedingt hellseherische Fähigkeiten erforderlich, um diese Werte als Marktführer auszumachen.

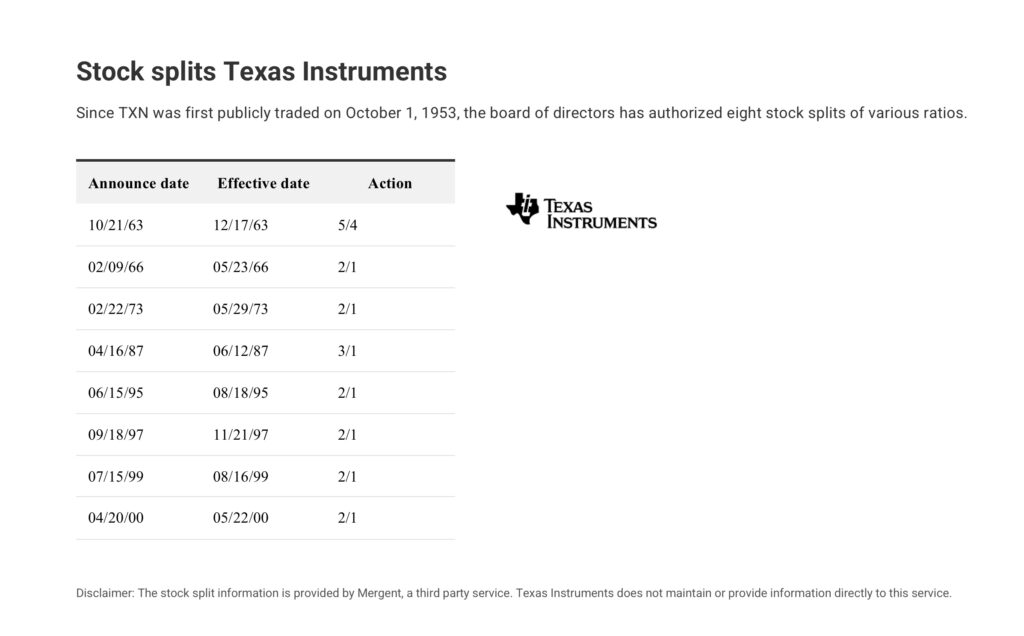

Texas Instruments war bereits seit Oktober 1953 börsennotiertes Unternehmen und hatte bereits vor Beginn unseres maximalen Analysezeitraums (Tab. 2 und 3) zwei Stock Splits vorzuweisen. Diese beiden Kapitalmaßnahmen finden in der Datenbank von Yahoo Finance US, aus der wir unsere Daten beziehen, übrigens keine Berücksichtigung. Aus unerfindlichen Gründen reicht sie bei einigen Unternehmen bis in die 1960er Jahre zurück, bei anderen nicht. Ein kontrollierender Blick auf die Homepages der Aktiengesellschaften lohnt sich, um einen genauen Überblick über die historische Perfomance eines Wertpapieres zu bekommen.

Zur Methodik

Unsere Auswahl soll das Wachstumspotenzial über unterschiedlich große Zeitspannen verdeutlichen. Den Vorwurf, eine ex-post Analyse vorgenommen zu haben, halten wir nicht für kriegsentscheidend. Unsere zukünftigen Investmententscheidungen basieren keineswegs auf statistischer Beliebigkeit, sondern auf einer bewusst gesteuerten, selektiven Vorgehensweise. Sie werden anhand bestimmter Kriterien vorgenommen, um die Negativperformer weitestgehend zu meiden.

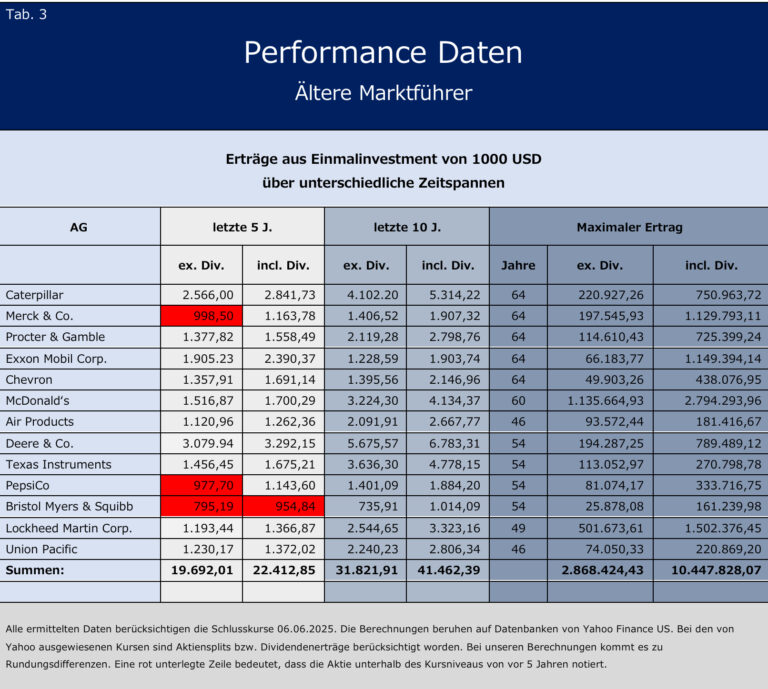

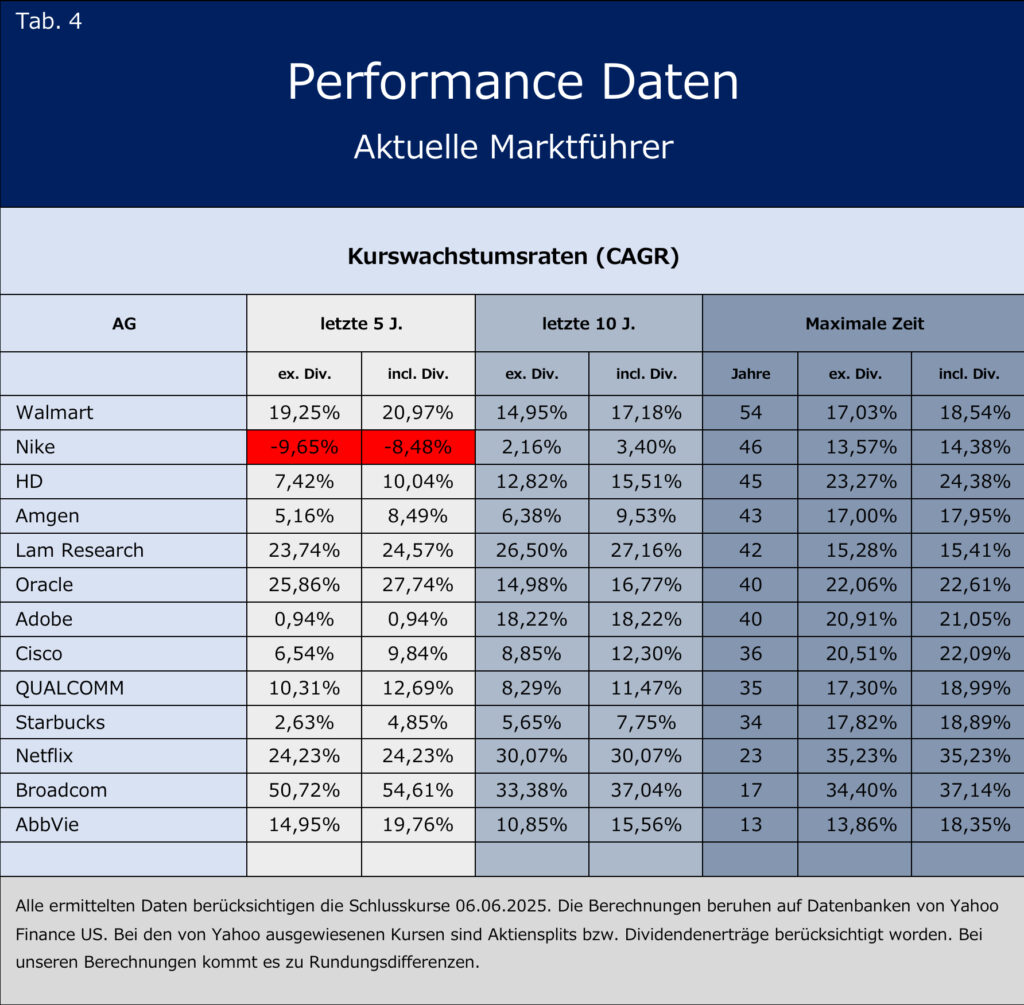

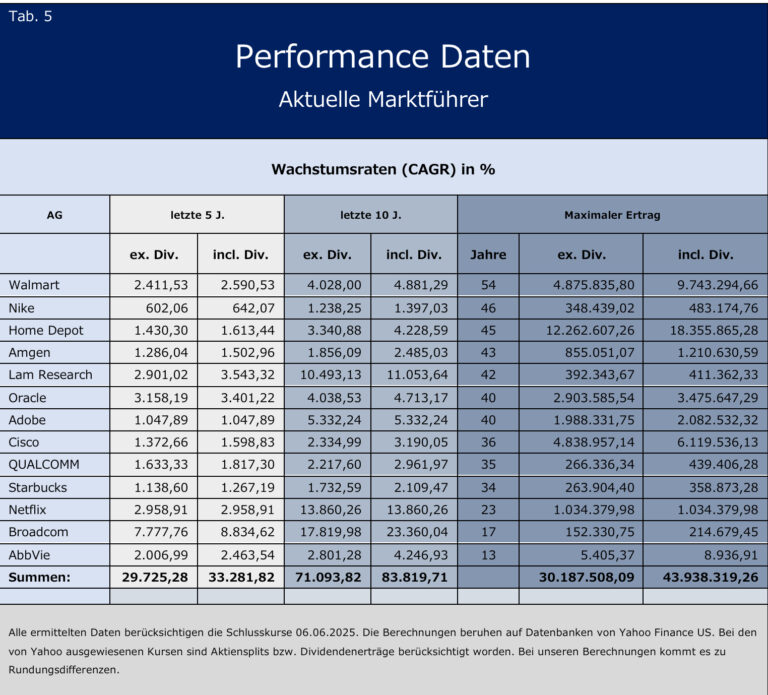

Für alle 26 Werte haben wir die Kursperformance und den durchschnittlichen jährlichen Kursgewinn (CAGR) über unterschiedliche Zeiträume berechnet. Zudem haben wir den Betrag errechnet, den ein Einmalinvestment von 1.000 USD über die maximale Anlagedauer erbracht hätte.

Bei den aktuellen Leadern ist die gesamte Zeit vom IPO – dem Börsengang oder in Englisch dem Initial Public Offering – bis zu unserem Stichtag, dem 06.06.2025, abgebildet. Für die Berechnung der Daten der älteren Marktführer haben wir die maximale Zeitspanne angesetzt, die die Datenbank von Yahoo Finance US uns anbietet. In den einzelnen Tabellen ist diese Zeitspanne jeweils in Jahren ausgewiesen. Bei den älteren Marktführern ist das IPO-Datum zusätzlich aufgeführt. Die meisten Unternehmen waren, wie bereits angemerkt, zu Beginn unseres Analysezeitraums Marktführer bzw. Anwärter auf Marktführerschaft.

Tabelle 1 zeigt die aktuellen Dividendenrenditen unserer Werte mit Stand zum 06.06.2025. Mit einer durchschnittlichen Rendite von 3,13% sind die älteren Marktführer den aktuellen (1,81%) eindeutig überlegen. Hätten wir die Magnificent Seven bei unseren aktuellen Marktführern mitberücksichtigt, würde dieser Wert noch erheblich niedriger ausfallen. Die durchschnittliche Dividendenrendite der Mag Seven liegt nur bei mickrigen 0,29%. Amazon und Tesla zahlen dabei gar keine Dividende.

Ältere Marktführer

Allgemeine Analyse

Alle älteren Marktführer (Tab. 2 und 3) haben auf lange Sicht – jenseits eines Anlagehorizonts von 10 Jahren – Gewinne für den Investor ausgewiesen. Insbesondere wenn die Dividenden reinvestiert wurden, waren die Resultate über Zeiträume von 45 bis über 60 Jahre spektakulär. Spannend ist, dass selbst sehr alte Unternehmen, wie Caterpillar und Deere, über die letzten 5 oder 10 Jahre Wachstumsraten von um die 20% aufgewiesen haben. Das sind Werte, wie sie auch bei erheblich jüngeren Aktiengesellschaften wie z.B. Apple oder Walmart vorzufinden sind.

Bei einem dauerhaft attraktivem Geschäftsmodell und einer ausgeprägten Marktführerschaft kann sich eine derartige Entwicklung abzeichnen.

Werden die ausgezahlten Dividenden in ebendieselben Aktien reinvestiert, sind Wachstumsraten von über 10% selbst über Zeiträume von bis zu 64 Jahren fast der Normalfall.

Die Dividendenrenditen der älteren Marktführer (Tab. 1) sind denen der aktuellen weit überlegen, reichen allerdings nicht an die von uns gewünschten Renditen des Stufe-1-Moduls der KMI-Strategie heran.

Mechanik des Wohlstands

Extrem Auffällig ist, dass selbst bei den Aktien mit der besten Kursperformance, sich über die letzten 5 bis 10 Jahre für den Investor keine lebensverändernde Situation ergibt (Tab. 3). Das aufgelaufene Vermögen fällt auch bei einem extrem erfolgreichen Unternehmen wie McDonald’s eher bescheiden aus. Bei einem Anlagehorizont von 60 Jahren bewirkt das durchschnittliche Kurswachstum von gut 12% jedoch Wunder. Es macht unseren 1.000 USD-Investor aufgrund seines Einmalinvestments zum Millionär. Hätte er alle angefallenen Dividenden reinvestiert, sogar zum 2,7-fachen Millionär.

Die große Bedeutung, den großen Hebel reinvestierter Dividenden zeigt die Tabelle auf eindrucksvolle Weise. Ein Einmalinvestment von 10.000 USD hätte bei allen Unternehmen wenigstens für den einfachen Millionärsstatus gereicht. Bei McDonald’s hätte es sogar fast zu einem Vermögen von 28 Mio. USD geführt. Viel eindrucksvoller lässt sich die Magie des Zinses, gepaart mit seinem kongenialen Partner Zeit, nicht dokumentieren. Man kann dies mit Fug und Recht auch als die Mechanik des Wohlstands bezeichnen. Schaut man genau hin, wird deutlich, dass es sich bei all diesen Werten um sogenannte 100-Baggers handelt, um Aktien, die sich verhundertfacht haben und z.B. aus 10.000 USD eine Million gezaubert haben.

Konsequenzen für die Strategie

Mehrere 1.000 USD Investitionen in ältere und aktuelle Marktführer reichen bei einem extrem langen Anlagehorizont aus, um nach 40 – 60 Jahren Wartezeit in den Millionärsstatus aufzurücken. Selbst wenn dies nur bei einer oder zwei Positionen von insgesamt zehn gelingen sollte, ist das unter dem Strich noch ein überragendes Ergebnis.

Kaufkurs

Bei langsam wachsenden Unternehmen ist es möglich, dass über eine Zeitspanne von 5 Jahre keinerlei bzw. nur ein äußerst geringes Kurswachstum erkennbar ist. Sollte der Einstiegszeitpunkt ungünstig gewählt werden und ein älterer Marktführer z.B. zu einem Kurshöhepunkt ins eigene Depot aufgenommen werden, tröstet die Dividende über diesen Fehler hinweg. Auf 40 – 60 Jahre gesehen ist es vergleichsweise unerheblich, ob ich z.B. eine Air Products Aktie zum Kurs von 273 USD oder 309 USD ins Depot aufgenommen habe. Wichtig ist, dass sie sich überhaupt im Depot befindet und dort wenigstens für die nächsten 40 – 60 Jahre Unterschlupf findet.

Aktuelle Marktführer

Vergleicht man die Performance Daten der älteren Marktführer mit denen der aktuellen stellt man sich unweigerlich die Frage, ob man vor dem Hintergrund der beeindruckenden Datenlage nicht grundsätzlich auf Investments in ältere Marktführer verzichten sollte. Das ist zugegebenermaßen verlockend. Es gilt allerdings zu berücksichtigen, dass wir die Entwicklung unserer 13 aktuellen Marktführer vom IPO-Tag bis zum 06.06.2025 berücksichtigt haben. Man hätte also bereits am Tag des Börsengangs die zukünftige, extrem positive Unternehmensentwicklung vorhersehen können müssen. Ein schier unmögliches Unterfangen, das allenfalls durch puren Zufall gelingen könnte und kaum reproduzierbar sein dürfte. Sich einfach in alle vielversprechenden Börsengänge einzukaufen, ist weder eine Lösung, noch eine erfolgversprechende Strategie.

Über die Jahre, den einen oder anderen sich herauskristallisierenden Marktführer nach einem oder mehreren erfolgreichen Aktiensplits selektiv ins Depot zu nehmen, ist die vernünftigere, erfolgversprechendere Strategie. Schließlich muss der Kleinanleger mit dem Großteil des ihm zur Verfügung stehenden Kapitals vorrangig passives Einkommen erzeugen (siehe vorheriger Artikel zur KMI-Strategie).

Je früher man in ein junges Unternehmen investiert, umso größer ist das Risiko von Fehlinvestments. Erfolgreich ausgeführte Aktiensplits, nach denen der Kurs nicht auf das bereinigte Vorsplit-Kursniveau zurückfällt, können bei der Auswahl von Marktführern behilflich sein. Nach Retail Investor Wahrnehmung sind Aktien, die mehrere Splits ausführen, gegenüber nur einmal splittenden Papieren eindeutig in der Überhand. Wer also einmal splittet, wird meist zum Wiederholungstäter. Allerdings muss dabei bedacht werden, dass heutzutage viele Werte erst auf einem sehr hohen Kursniveau Aktiensplits durchführen. Alphabet und Amazon haben z.B. im Verhältnis 20 zu 1 gesplittet. Shopify und The Trade Desk – aktuelle Retail Investor Favoriten – haben ebenfalls bereits einen 10 zu 1-er Split hinter sich gebracht. Das bedeutet, dass diese Papiere schon einen ganz erheblichen Teil des Kursgewinnpotenzials materialisiert haben. Ein Teil des Rahms ist damit also bereits verfrühstückt. Man hätte diesen Rahm nur mit einem ganz erheblichen Risikozuschlag oder einer starken Portion Glück für sich vereinnahmen können. Insofern ist es ratsam, insbesondere als Anfänger, erst einmal auf die bereits etablierten Marktführer zu setzen. Nach einigen Jahren und einem angewachsenen Depot, kann dann auch in aktuelle Marktführer investiert werden, ohne dabei jedoch die Basis des eigenen Vermögens anzugreifen.

Aus den vorgenannten Gründen ist es auch ratsam, sich bei der Performance Tabelle der aktuellen Marktführer nicht von den Ergebnissen der maximalen Performance leiten zu lassen. Der Blick auf die 5- oder 10-Jahres Performance dürfte ein realistischeres Bild der zu erzielenden Ergebnisse zeigen.

Die stellaren Performances von Home Depot, Walmart, Cisco oder Oracle relativieren und korrigieren eigentlich fast alles, was man geglaubt hat, über Wertpapieranlage zu wissen. Insbesondere bei reinvestierten Dividenden sind die Erträge unglaublich. Noch unglaublicher wird all dies, wenn man berücksichtigt, dass man über die gesamte Anlagezeit alle politischen und wirtschaftlichen Krisen und Verkaufsempfehlungen von Analysten und sonstigen „Experten“ ignoriert hat und einfach nur nichts getan hat, außer geduldig zu warten.

Einige Key Takeaways

Kleine Investmentsummen nicht geringschätzen

Dass eine Investmentsumme von 1.000 USD unzureichend sei, um ein großes Vermögen zu erzielen, ist ein gängiges Vorurteil. Ein Vorurteil, welches durch unsere Daten widerlegt wird. Aus diesem Grund sollte man eine derartig kleine Position nicht liquidieren, sprich verkaufen, wenn man damit im Gewinnbereich liegt. So zu agieren, ist völlig absurd.

Auch kleine Investments können mit etwas Glück zu einem Millionenvermögen führen. Platziert man über die Jahre regelmäßig kleinere Summen von um die 1.000 USD in alte und neue Marktführer, beschert dies dem Depot im schlechtesten Fall ein durchschnittliches Kurswachstum. Mit einiger Wahrscheinlichkeit dürfte das Ergebnis jedoch positiver ausfallen.

Kleinanleger

Die verbreitete Vorstellung, an der Börse könne man nur mit viel Anfangskapital oder erhöhtem Risiko wohlhabend werden, ist ein Vorurteil, das nur zutrifft, wenn man schnellen Wohlstand erreichen möchte.

Ein extrem langer Analagehorizont reicht, um mit etwas Glück Millionär zu werden. Auch der Kleinanleger kann, wenn er denn versiert, geduldig und konsequent agiert, vermögend werden.

Hohe Wachstumsraten

Auch über Zeitspannen von mehr als 40 Jahren können innovative Unternehmen Kurswachstumsraten von über 20% jährlich erzielen.

Der Faktor Zeit

Wer von seinen Investments profitieren möchte, sollte bereits im Alter von 20 Jahren über ein profundes Finanzwissen, aber vor allem auch über die Disziplin und Geduld verfügen, dieses Wissen erfolgreich anzuwenden. Wer in jungem Alter mit dem Investieren beginnt, kann es sich durchaus erlauben, jedes Jahr in einen alten und/oder aktuellen Marktführer zu investieren.

Die moralische Dimension

Vor diesem Hintergrund sollte man sich mit der Frage befassen, was wir unseren jungen Menschen antun, wenn wir sie nicht über die Möglichkeiten, die der Finanzmarkt bietet, qualifiziert aufklären. Man muss sich auch mit der Frage auseinandersetzen, wieviel Schuld diejenigen auf sich laden, die Investitionen in Wertpapiere zielgerichtet verteufeln und somit die nachwachsende Generation um eine Möglichkeit berauben, Vermögen zu bilden und an der Produktivität der Wirtschaft teilzuhaben.

Zahlreiche Chancen

Es gibt nicht nur die eine Aktiengesellschaft, die den Anleger reich machen könnte. Der Markt steckt voller Möglichkeiten, man muss sie nur erkennen und nutzen.

Buy-And-Hold Strategie

Die immer wieder vorgetragene These, dass sich die Buy-And-Hold Strategie überlebt hätte, führt in die Irre. Sie fördert lediglich einseitig die Interessen der Finanzwirtschaft, die an vielen Kauf- und Verkaufsaktionen interessiert ist, um eigene Umsätze und Gewinne zu generieren.

Einordnen von Erfolg bzw. den Zinseszins wirklich verstehen

Selbst ein durchschnittliches Wachstum von über 24% (siehe Netflix Werte) über 5 bzw. 10 Jahre verändert die Lebensverhältnisse des Anlegers nicht entscheidend, wenn das ursprüngliche Investment bei „nur“ 1.000 USD liegt. Würde unser Investor einem Freund erklären, er wäre mit seiner Investition auf dem Weg zum Millionenvermögen, würde er mit Sicherheit heftig belächelt werden. Der andere Investor hingegen, der aus einer Million in 5 Jahren 2.958.914,57 USD gemacht hat, würde wegen seiner Leistung bewundert werden. Richtig ist jedoch, dass beide Investoren gleiches geleistet haben. Der Unterschied liegt ausschließlich in der Höhe des bereitgestellten Kapitals.

Materielle Grundlage für die nachwachsende Generation

Generationsübergreifend zu investieren, scheint für viele Menschen ein absurdes Ziel zu sein, welches außerhalb des Vorstellungsvermögens liegt. Retail Investor hat bereits in einem anderen Artikel darauf hingewiesen, dass diese Anlagephilosophie nur in Bezug auf Wertpapiere als Absurdität angesehen wird. Eine Firma zu vererben, gilt im Bewusstsein vieler Menschen als etwas, das völlig in Ordnung geht. Zwischen einem Aktieninvestment und einer Firma besteht jedoch lediglich ein quantitativer Unterschied, aber eben kein qualitativer. Wäre die Firma börsennotiert, würde sie in Form von Aktien vererbt werden.

Eigene Recherche

Dieses Modul unserer Kompetenzorientierten Modularen Investitionsstrategie erfordert, dass wir uns etwas intensiver um unsere Investments kümmern und deren langfristige Sicherheit durch eigene Recherchen überprüfen. Von Zeit zu Zeit sollte das Umsatzwachs- und Gewinnwachstum, aber auch die Bargeld Position (Cash Position) sowie die Anzahl der umlaufenden Aktien überprüft werden. Auch wesentliche Nachrichten zur Unternehmensentwicklung sollte man verfolgen.

Das hört sich als Anfänger ziemlich herausfordernd an. Mit zunehmender Zeit wächst man in dieses Anforderungsprofil hinein. Es ähnelt dem Interesse eines Fußballfans, der beginnt, sich intensiver für die Ereignisse rund um „seinen“ Verein zu interessieren.

Wo wir suchen

Grundsätzlich existieren zwei Möglichkeiten, unseren Durst nach relevanten Daten zu stillen. Man kann einmal auf die Homepages der Unternehmen zurückgreifen. Dort werden dem Investor alle gewünschten Daten in den Quartalsberichten bzw. den Annual Reports, den Geschäftsberichten zum Jahresabschluss, zur Verfügung gestellt. Das kann allerdings zu einem recht mühsamen Unterfangen werden. Manchmal bereitet schon das Auffinden des Ordners, unter dem diese Infos abgelegt sind, Probleme. Findet man den gesuchten Bericht, muss man sich zu den entsprechenden Seiten vorarbeiten, auf denen sich die gewünschten Informationen befinden.

Bei deutschsprachigen Aktiengesellschaften findet man diese Infos im Allgemeinen unter der Rubrik – Investoren – meist im Header oder Footer der Website. Bei englischsprachigen Unternehmen sind sie unter – Investors – oder – Investor Relations – gelistet. Diese Begriffe kann man natürlich auch einfach in die Suchfunktion der jeweiligen Homepage eingeben.

Retail Investor glaubt, dass trotz der bereits erwähnten Unzulänglichkeiten, die Datenbank von Yahoo Finance US die beste Möglichkeit bietet, sich einen guten und schnellen Überblick über die historische Kursentwicklung von Aktiengesellschaften zu verschaffen. Wir legen an dieser Stelle Wert auf den Hinweis, dass wir keinerlei Geschäftsbeziehungen zu diesem Unternehmen unterhalten.

Yahoo Finance US stellt für uns die einfachste Möglichkeit dar, an alle wesentlichen Daten der börsennotierten Unternehmen zu kommen. Diese lassen sich unkompliziert und schnell abrufen. Der Vorteil von Yahoo Finance US besteht darin, dass eine große Vielfalt von Daten als Überblick der letzten Jahre konzentriert vorzufinden ist. Der Aufwand für eine Recherche hält sich dadurch in engen Grenzen. Die angebotene Gratis Basisversion von Yahoo Finance ist für unsere Zwecke völlig ausreichend.

Ganz bewusst setzen wir übrigens auf die US-amerikanische Version dieses Börsendienstes. Ein Vergleich zwischen Yahoo Finanzen! – dem deutschen Ableger dieses Börsenportals – und Yahoo Finance US zeigt, dass die deutsche Version ziemlich sträflich mit Nachrichten über das Börsengeschehen bzw. die Unternehmen versorgt wird. Wer genauer informiert werden möchte, sollte sich deshalb auf die englischsprachige Version konzentrieren.

Was wir suchen

Idealtypisch finden wir bei unserem Marktführerunternehmen ein moderates Umsatzwachstum sowie leicht ansteigende Gewinne – ausgewiesen als höherer Verdienst pro Aktie (Earning Per Share) – vor. Umstrukturierungsmaßnahmen sowie Akquisitionen können schon mal dazu führen, dass dieses Umsatz- und Gewinnwachstum auch für längere Zeit unterbrochen ist. Wichtig ist bei dieser Konstellation jedoch, dass die Perspektive auf Besserung glaubwürdig aufrecht erhalten bleibt. Zugegebenermaßen ist es meist schwer, zweifelsfrei und überzeugend zu dieser Erkenntnis zu kommen. Die großen Kursgewinne werden nämlich sehr oft gegen die vorherrschende Marktmeinung gemacht.

Regelmäßig stattfindende Aktienrückkäufe, die sich an der Zahl der außenstehenden Aktien ablesen lassen, zeigen einem Investor, dass er langfristig im richtigen Boot sitzt, selbst wenn dies durch die aktuelle Kursentwicklung vielleicht (noch) nicht bestätigt wird.

Auch eine ansteigende Tendenz der zur Verfügung stehenden Barmittel (Cash Reserve) deutet an, dass ein Unternehmen sich auf einem guten Weg befindet.

Historische Kursentwicklung

Bei der Auswahl der Aktien, in die wir investieren wollen, ist grundsätzlich ein Blick auf die historische Kursentwicklung (Historical Data) erforderlich. Das hört sich aufwendig an, ist es aber nicht, wenn man weiß, welcher Hilfsmittel man sich bedienen kann. Auch hier bietet Yahoo Finance mit seinen Datenbanken eine ordentliche Informationsquelle an. Über einen Klick auf den seitlich angeordneten Ordner – Historical Data – kann man fast alle wesentlichen Informationen, wie z.B. Stock Splits, historische Kurse, Dividendenzahlungen etc. abrufen. Die übrigen Rubriken, die ebenfalls über die unterschiedlichen seitlichen Ordner angesteuert werden können, liefern fast alle Daten, die man als Investor irgendwann einmal benötigt. Auch hier gilt, dass der Anfänger sich allmählich in dieses umfangreiche Info-System einarbeiten und -finden wird.

Fazit & Risiko

In aktuelle und bereits etablierte Marktführer zu investieren, kann man durchaus als eigenständige Investmentstrategie implementieren. Insbesondere als Investor mit begrenzten Investitionskapital wäre dabei allerdings zu bedenken, dass das zu investierende Kapital erheblich langsamer ohne Modul 1 unserer KMI-Strategie anwächst.

Der Faktor, frühzeitig in Werte mit sehr hoher Dividendenrendite zu investieren, sollte also keineswegs unterschätzt werden. Auch wenn es z.B. bei unserer Auflistung Aktien mit überdurchschnittlich hohen Dividendenrenditen gibt, wie z.B. Bristol-Myers Squibb, Chevron, Merck & Co. und PepsiCo, würden bei ausschließlicher Anwendung des zweiten KMI-Moduls, Werte mit hoher Dividendenrendite nicht grundsätzlich Bestandteil des Depots sein.

Die stagnierenden Umsätze des Pharmagiganten Bristol-Myers Squibb, die u.a. auf auslaufenden Patentschutz für umsatzstarke Wirkstoffe, aber auch auf die politischen Rahmenbedingungen, die aktuell durch die Trump Regierung gesetzt werden, zurückzuführen sind, könnten unseren Investor eigentlich dazu veranlassen, das Unternehmen als Bestandteil des Moduls 2 unserer Strategie zu meiden. Allerdings ist die aktuelle Dividendenrendite in diesem Fall derartig hoch, dass das eine oder andere Unternehmen über das Modul 1 wiederum ins Depot gelangen würde.

Intakte Marktführer, unabhängig davon, ob sie bereits seit längerem etabliert oder aktuell sind, zahlen meist Dividendenrenditen im Bereich von 1% bis 2,5%. Ehe damit ein ausreichendes Passive Income zum Reinvestieren aufgebaut worden ist, vergeht viel Zeit. Meist ist Zeit jedoch das knappste und kostbarste Gut, über das ein Investor verfügt.

Von einigem Interesse dürfte auch die Frage nach dem Risiko sein, welches mit der Anwendung des Moduls 2 einhergeht. Dem Investor muss bewusst sein, dass es auch bei diesem Ansatz immer wieder zu Fehleinschätzungen kommen wird. Letztlich lässt sich dies mit der Binsenweisheit begründen, dass der Verlauf der Zukunft unbekannt ist. Diese Kollateralschäden sind allerdings in keiner Weise kriegsentscheidend.